Содержание

- Резюме

- Методология

- Приложение 1. Объем и динамика рынка

- Приложение 2. Интервью

- Приложение 3. Рэнкинг ЛК по итогам 2020 года

Резюме

- Лизинговый рынок за 2020 год снизился на 6 % вследствие сокращения объема крупных сделок в сегментах ж/д и авиатехники, а также недвижимости.

- Доля проблемных договоров розничных лизинговых компаний на 01.01.2021 составила 10 % портфеля, а у корпоративных – 23 %, при этом качество активов у последних во многом будет зависеть от состояния авиаотрасли.

- Снижение процентной маржи подтолкнуло банки активнее развивать лизинговый бизнес, позволяющий при синергии с банком показывать более высокую доходность.

- Операционный лизинг может стать одним из главных трендов в ближайшие годы, если низкие процентные ставки в экономике сохранятся. Востребованность операционного лизинга будет расти не только в автолизинге, но и в сегментах электронной и бытовой техники.

- Услуги подписки имеют большой потенциал роста по причине усиливающегося желания современных потребителей оперативно обновлять предметы электронной и бытовой техники без трудозатрат на избавление от морально устаревших активов.

- Пандемия усилила тренд на цифровизацию бизнеса лизинговых компаний, а также простимулировала спрос на лизинг телекоммуникационного оборудования, объемы нового бизнеса которого увеличились на 57 %.

- В 2020 году выросло число лизинговых компаний, вышедших на рынок облигаций. С одной стороны, их стимулировало снижение ставки привлечения на долговом рынке, с другой – сжатие возможностей банковского финансирования на фоне сокращения числа небольших региональных банков.

- Базовый прогноз агентства «Эксперт РА» предполагает рост рынка в 2021 году на 10–15 % преимущественно за счет роста розницы, а также восстановления сегментов водного и авиатранспорта.

Главные итоги 2020 года

1-е полугодие 2020 года завершилось резким падением российского рынка лизинга на 22 %, в то время как объемы нового бизнеса в Европе сократились еще значительнее (-32 %, по данным Leaseurope) вследствие более продолжительных и жестких ограничительных мер. Однако 2-е полугодие позволило существенно уменьшить просадку российского рынка, и, как следствие, по итогам всего 2020-го объем нового бизнеса в РФ составил 1 410 млрд рублей, показав отрицательную динамику лишь на 6 % к прошлому году. Если рассматривать отдельно корпоративные сегменты, к которым агентство относит ж/д технику и авиатехнику, недвижимость1, морские и речные суда, и розницу, то динамика оказалась разнонаправленной. Первые просели за 2020 год на 36 %, в то время как объем нового бизнеса розничных сегментов показал рост на 9 %.

Таблица 1. Индикаторы развития рынка лизинга

| Показатели | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Объем нового бизнеса (стоимости имущества), млрд рублей | 680 | 545 | 742 | 1 095 | 1 310 | 1 500 | 1 410 |

| Темпы прироста (период к периоду), % | -13,2 | -19,9 | 36,1 | 47,5 | 19,6 | 14,5 | -6,0 |

| Сумма новых договоров лизинга, млрд рублей | 1 000 | 830 | 1 150 | 1 620 | 2 100 | 2 550 | 2 040 |

| Темпы прироста (период к периоду), % | -23,1 | -17 | 38,6 | 40,9 | 29,6 | 21,4 | -20,0 |

| Концентрация на топ-10 компаний в сумме новых договоров, % | 66 | 66 | 62 | 65,9 | 73,9 | 66 | 61 |

| Объем полученных лизинговых платежей, млрд рублей | 690 | 750 | 790 | 870 | 1 050 | 910 | 1 060 |

| Объем профинансированных средств, млрд рублей | 660 | 590 | 740 | 950 | 1 300 | 1 250 | 1 330 |

| Совокупный портфель лизинговых компаний, млрд рублей | 3 200 | 3 100 | 3 200 | 3 450 | 4 300 | 4 900 | 5 170 |

| ВВП России (в текущих ценах, по данным Росстата), млрд рублей | 79 200 | 83 233 | 86 044 | 92 082 | 103 627 | 109 362 | 106 607 |

| Доля лизинга в ВВП, % | 0,9 | 0,7 | 0,9 | 1,2 | 1,3 | 1,4 | 1,3 |

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Наибольшее сокращение произошло в сегменте лизинга недвижимости (-87 %), что обусловлено высокой базой 2019 года из-за разовой крупной сделки. Снижение объемов сделок крупнейших государственных компаний в таких крупных корпоративных сегментах, как ж/д техника и авиатехника, продолжается с середины 2019 года. Введенные карантинные ограничения и падение спроса на услуги перевозчиков вследствие пандемии усугубили положение и привели к сокращению объема нового бизнеса в данных сегментах на 26 и 15 % соответственно. Новый бизнес сегмента лизинга морских и речных судов сократился на 36 %. При этом помощь рынку, удержав его от существенного падения, оказала динамика розничных сегментов, большинство из которых продемонстрировали двузначные темпы роста. Так, объем нового бизнеса в сегменте лизинга сельскохозяйственной техники и скота в стоимостном выражении вырос за год на 77 %, новый бизнес строительной и дорожно-строительной техники увеличился на 18 %.

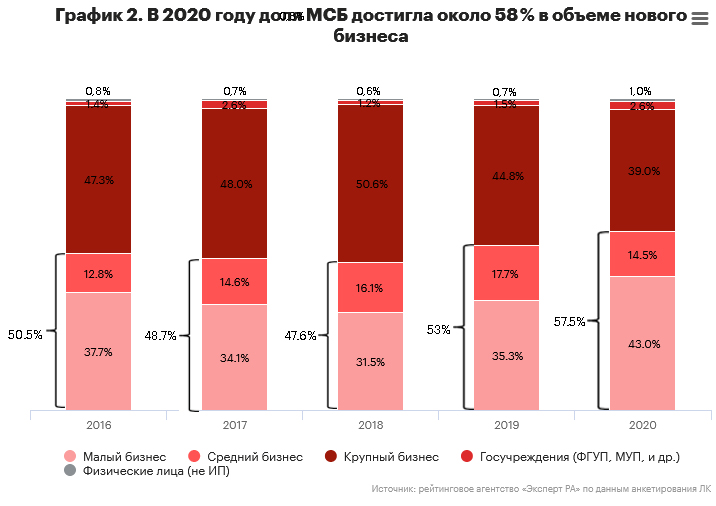

Основной драйвер рынка – автолизинг – показал прибавку объема нового бизнеса на 8 %, несмотря на падение автопродаж (продажи новых легковых автомобилей и легких коммерческих автомобилей, по данным АЕБ, по итогам 2020 года снизились на 9 %; рынок новых грузовых машин в 2020-м упал на 7 %, по информации Автостата), и нарастил за год долю на рынке лизинга с 38 до 44 %. Снижение спроса на услуги перевозчиков и каршеринг в крупных городах в связи с введенными ограничениями в 1-м полугодии 2020 года оказало давление на автолизинг и способствовало росту реструктуризаций лизинговых договоров. 2-е полугодие 2020 года сменилось взрывным ростом продаж в автосегменте из-за реализации отложенного спроса после отмены жестких карантинных ограничений и, как следствие, возобновления логистических цепочек с поставщиками автомобилей. Важным фактором, оказавшим влияние на рост автосегмента стали умножившиеся ожидания клиентов по увеличению цен на автомобили вследствие девальвации рубля. В результате из топ-20 компаний по новому бизнесу в сегменте автолизинга увеличение объемов продемонстрировали 16 игроков. Поддержку автолизингу оказали клиенты из МСБ, инвестиционная активность которого во многом определяет спрос на данный сегмент и его динамику, поэтому за 2020 год доля МСБ увеличилась на 4,5 п. п., с 53 до 57,5 %, имея при этом большой потенциал для дальнейшего развития.

Если рассматривать концентрацию сегментов на игроках с позиции индекса Херфиндаля – Хиршмана (HHI 2), то значительные изменения наблюдаются в сегменте морских и речных судов, а также в авиасекторе. Сегмент морских и речных судов имеет наибольшую концентрацию (HHI за 2020 год 0,64), что обусловлено высокой концентрацией объема нового бизнеса сегмента на компании ГТЛК. HHI в авиализинге, имевшем наибольшую концентрацию в прошлом году, сократился с 0,69 до 0,35 по итогам 2020-го, что вызвано появлением новых крупных игроков в данном сегменте. Планируемая в 1-м полугодии 2021 года передача компанией «ВЭБ-лизинг» проектов в области авиации и железнодорожного транспорта ГТЛК приведет к росту концентрации в данных сегментах.

Лизинговый портфель и проблемные активы

Объем лизингового портфеля (лизинговые платежи к получению на дату) по итогам 2020 года вырос на 6,5 % и составил 5,2 трлн рублей. При этом увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций4 лизинговых договоров вследствие спада в экономике на фоне пандемии, а также переоценкой валютных договоров из-за ослабления курса рубля (-19 % за 2020 год). По оценкам агентства «Эксперт РА», доля проблемных активов5 в портфеле лизинговых компаний составила 20 % в 2020 году, а в абсолютном выражении с конца 2019-го объем проблемных активов увеличился на 70 %. При этом обращает на себя внимание значительно более низкая доля проблемных активов в розничном сегменте. Так, около 10 % портфеля составляют проблемные активы розницы, в то время как в портфеле корпоративных компаний эта цифра значительно больше – 23 %. Разница обусловлена высокой концентрацией корпоративных портфелей на сегментах из наиболее пострадавших отраслей (ж/д и авиационный сегменты), в то время как розничные компании имеют более диверсифицированный по отраслям портфель с более ликвидным типом имущества, характеризующегося более быстрыми сроками его изъятия и ремаркетинга в отличие от корпоративного сегмента.

Основной объем реструктуризаций был проведен в II квартале 2020-го сроками от нескольких месяцев (преимущественно в розничных компаниях) до года (в договорах крупных клиентов в корпоративных сегментах). Подавляющее количество лизингополучателей розничных компаний уже вернулись в свои графики, что предполагает дальнейшее снижение объема проблемных активов на балансе розничных компаний. В корпоративных сегментах проблемные активы сосредоточены прежде всего на балансах крупных государственных компаний. Динамика объема проблемных активов корпоративных компаний во многом будет зависеть от оказания мер государственной поддержки, а также дальнейшего развития эпидемиологической обстановки. «На качество лизингового портфеля прежде всего окажут влияние развития ситуации с пандемией коронавируса, а также темпы восстановления мировой экономики, – комментирует Владимир Добровольский, заместитель генерального директора по работе с клиентами ГТЛК. – Сейчас мы работаем в состоянии очень большой неопределенности, связанной с пандемией».

Рост объема проблемных активов на балансах лизинговых компаний привел к увеличению уровня резервирования и, как следствие, снижению показателей рентабельности. Вынужденный рост реструктуризаций лизинговых договоров оказал давление на способность лизингодателей обслуживать банковские кредиты, нередко выдаваемых под конкретные сделки. Для снижения рисков ликвидности, усилившихся из-за смещения графиков платежей по действующим клиентским договорам, лизинговые компании обращались в банки за реструктуризацией уже собственной задолженности.

В рамках анкетирования были запрошены данные лизинговых компаний об объеме изъятого лизингового имущества, а также способах его реализации. За 2020 год по сравнению с 2019-м объем имущества, изъятого компаниями у лизингополучателей, увеличился на 9,4 % и составил в среднем около 5 % портфеля на конец 2020-го. При этом структура изъятого имущества претерпела изменения: доля имущества, реализованного на вторичном рынке, значительно выросла, с 29 до 53 % от объема всего изъятого имущества. Доля имущества, переданного новым клиентам, сократилась в 2 раза и составила по итогам 2020 года около 20 % общего объема изъятого имущества. Доля изъятого, но не реализованного имущества, по-прежнему составляет около 30 %.

Тренды российского лизингового рынка

Введенный режим самоизоляции в II квартале 2020 года, а также формат удаленной работы, частично сохранившийся до сих пор, дали новый импульс развитию лизинга в сегменте телекоммуникаций. Доля сегмента на рынке лизинга составила по итогам 2020-го 1,5 против 0,9 % годом ранее, при этом в абсолютном выражении сегмент увеличился на 57 %. «Сейчас стабильно высоким спросом пользуются системы хранения данных и серверное оборудование, – комментирует Виталий Милованов, генеральный директор компании «Райффайзен Лизинг». – Повышение спроса на оборудование подобного вида вызвано массовым переводом сотрудников на удаленную работу, а также необходимостью хранить большие объемы данных».

Одним из направлений, набирающим обороты в последнее время, стало развитие операционного лизинга в розничных сегментах для физических лиц, преимущественно в автолизинге. В западных странах более трети всех новых автомобилей продается частным лицам в лизинг, при этом в России доля оперлизинга в лизинге автомобилей пока мала (менее 5 % по итогам 2020 года, по оценкам агентства «Эксперт РА»), а доля лизинга ФЛ в общем объеме нового бизнеса составляет 1 против 0,7 % годом ранее, однако за 2020-й в абсолютном выражении объем увеличился в 1,5 раза. Стоит также отметить, что данный показатель не учитывает сегмента ФЛ, которые берут в аренду авто у специализированных компаний-лизингополучателей, занятых, например, в сфере каршеринга, что предполагает еще большую долю лизинга физлиц. Одним из основных стоп-факторов для развития оперлизинга, в частности, в автосегменте является наличие НДС для физических лиц, включенного в состав лизингового платежа, – решение этой проблемы возможно только на законодательном уровне. Менталитет российского потребителя, еще до недавнего времени настроенного весьма консервативно в отношении аренды автомобиля, продолжает меняться в связи с постепенным омоложением российского потребителя и ростом доли миллениалов, охотно поддерживающих шеринговую экономику в целом. Дополнительную поддержку оперлизингу оказывало снижение ключевой ставки, а также запущенная Минпромторгом в конце II квартала 2020 года программа по развитию льготного оперлизинга для физических лиц «Доступная аренда».

Говоря об операционном лизинге для физических лиц, стоит выделить такую услугу, как подписка, позволяющая взять в аренду, например, автомобиль на срок от нескольких недель до нескольких лет. «Те игроки рынка, которые сейчас вышли с сервисами подписки, очень много занимаются продвижением, в т. ч. снимая и психологические барьеры. Российский потребитель пока не очень понимает, почему, заплатив за год пользования машиной примерно треть от ее стоимости, в конце срока подписки он просто возвращает ее. – комментирует Дмитрий Ивантер, генеральный директор компании «ВТБ Лизинг». Помимо автосегмента значительным потенциалом обладает подписка на предметы электронной (смартфоны, компьютеры) и бытовой техники (стиральные и посудомоечные машины). «Мы верим, что в сегменте смартфонов через 5 лет каждый пятый смартфон будет приобретаться по подписке, – отмечает Алексей Гуров, генеральный директор компании «Форвард Лизинг». – Сервис новый, в нем необходимо разобраться, мы продаем в основном только новейшие флагманы, поэтому сейчас многие наши клиенты – это так называемые early adopters, trendsetters. Наш клиент в среднем более молодой и при этом более состоятельный, чем средний клиент банка по рассрочке».

По мнению агентства «Эксперт РА», услуги подписки имеют большой потенциал в силу растущего желания современных потребителей оперативно обновлять предметы электронной и бытовой техники без трудозатрат на избавление от морально устаревших активов. Мы не исключаем, что в дальнейшем подобные продукты также будут внедряться в экосистемы банков, активно расширяющих спектр своих услуг для розничных клиентов.

Сокращение ключевой ставки Банка России, с конца 2019-го сниженной с 6,25 % до минимального исторического уровня в 4,25 % годовых, оказало давление на процентную маржу банков (снижение за 2 года на 0,4 п. п., до 4,0 % по итогам 2020-го), что подтолкнуло кредитные организации активнее развивать другие, более доходные ниши, одной из которых стал лизинговый рынок. За 5 лет, с 01.01.2016 по 01.01.2021 доля банковских лизинговых компаний6 в объеме нового бизнеса автосегмента как наиболее диверсифицированного и привлекательного с точки зрения доходности розницы выросла с 39 до 50 %. Дальнейшая стагнация доходов от традиционного банковского кредитования может подтолкнуть кредитные организации к еще более активному развитию дочерних или покупке новых лизинговых компаний, преимущественно с целью наращивания бизнеса в сегменте МСБ, позволяющем поддерживать относительно высокую маржу.

По нашим прогнозам, активизация банков на лизинговом рынке приведет к еще большему укреплению тенденции на цифровизацию бизнеса и развитие уровня дистанционных услуг лизинговых компаний, в чем они пока сильно уступают кредитным организациям. По данным проведенного анкетирования, по итогам 2020-го доля компаний, заключающих через ЭДО более половины всех сделок, составила 23 против 4 % в 2019-м. При этом пандемия в 2020 году только ускорила наметившийся ранее тренд на цифровизацию бизнеса не только в лизинге, но и в целом в финансовой сфере. «СберЛизинг» продолжает следовать стратегии диджитализации, – отмечает Вячеслав Спиров, генеральный директор компании «Сбербанк Лизинг». – Помимо удобства для клиентов это еще и повышение эффективности внутренних процессов в компании, которое дает экономию затрат».

Развитие тенденции на диджитализацию и автоматизацию бизнеса, в т. ч. внедрение системы электронного документооборота, позволяющей снизить сроки рассмотрения сделок, становится серьезным конкурентным преимуществом на лизинговом рынке. «Основные тренды 2021 года будут связаны с дальнейшей цифровизацией бизнеса лизинговых компаний, включая онлайн-одобрение простых сделок, – полагает Виталий Милованов, генеральный директор компании «Райффайзен Лизинг». – Будут расширяться цифровые каналы продаж, расти доля электронного документооборота, дистанционного осмотра предметов лизинга».

Среди трендов, наметившихся в 2020-м, стоит выделить выход лизинговых компаний на долговой рынок: за 2019–2020 годы впервые разместили облигации 6 лизинговых компаний. Несмотря на то что банковские кредиты по-прежнему остаются основным источником финансирования деятельности, некрупным лизинговым компаниям становится все труднее получить финансирование в кредитных организациях из-за роста количества ушедших с рынка небольших и региональных банков. По нашему мнению, доля облигаций в фондировании лизингодателей имеет большой потенциал для роста в силу отсутствия зависимости сроков и объемов сделок компании от средств кредитующего банка и обременения лизингового имущества, а также более простого способа рефинансирования задолженности компании путем размещения нового выпуска. «Банки практически не предоставляют для лизинговых компаний финансирование больше, чем на 3 года, – отмечает Дмитрий Ивантер, генеральный директор компании «ВТБ Лизинг». – В то время как лизинговые контракты (если не брать автолизинг) имеют гораздо большую длительность (5–7 лет)».

Прогноз

Исходя из основных макроэкономических предпосылок и факторов, оказывающих влияние на рынок лизинга в 2021 году (скорость ослабевания эпидемиологических рисков с планомерным открытием межгосударственных границ и возобновлением перевозок, направление денежно-кредитной политики Банка России, динамика инвестиционной активности лизингополучателей на фоне восстановления экономики), «Эксперт РА» видит два сценария развития лизингового рынка на текущий год: базовый и консервативный.

Таблица 2. Ключевые предпосылки прогноза на 2021 год

| Показатель | Сценарий | |

| Базовый | Консервативный | |

| Brent, долл. за баррель | 60 | 55 |

| ВВП, % | 3,2 | 1,5 |

| RUR/USD среднегодовой | 69 | 72 |

| Уровень инфляции, % | 4,1 | 5,5 |

| Ключевая ставка, % | 5–5,25 | Выше 5,75 |

Рейтинговое агентство «Эксперт РА» опирается на предпосылки базового сценария развития рынка лизинга в 2021 году.

Согласно базовому прогнозу агентства «Эксперт РА», объем нового бизнеса по итогам 2021 года прирастет на 10–15 % и составит около 1,6 трлн рублей. При этом большие темпы роста (выше 15 %) возможны за счет разовых крупных сделок лидеров, динамика которых не будет отражать реального состояния всего рынка. Незначительный рост рынка (менее 10 % при достижении объемов рынка менее 1,5 млрд рублей) возможен в случае низких темпов вакцинации, дальнейшего ослабления курса рубля и падения среднегодовой цены на нефть марки Brent за отметку в 55 долларов за баррель.

Ж/д сегмент

В прогнозе по ж/д сегменту агентство предполагает сохранение слабого спроса на грузоперевозки угля и нефтепродуктов, в совокупности составляющих порядка 50 % всех грузоперевозок, а также постепенный рост пассажиропотока, во многом зависящего от скорости ослабевания эпидемиологических рисков. Тем не менее к концу 2021 года ж/д сегмент сократится до 20 % на фоне сохранения низких арендных ставок на полувагоны при их профиците вследствие слабого восстановления спроса на ж/д перевозки.

Авиасегмент

Авиасегмент наиболее сильно пострадал от пандемии в связи с закрытием границ и введенными ограничениями на перевозки (снижение пассажирооборота составило минус 55 % за 2020 год). Основным поддерживающим фактором для объемов авиализинга являются поставки отечественных SSJ100, по которым существуют риски их переноса на 2022–2023 годы в случае слабого восстановления авиаотрасли, а также госгарантии на закупку вертолетов. Увеличение пассажиропотока на фоне смягчения рисков эпидемиологической ситуации, а также выделение правительством госгарантий на приобретение самолетов SSJ100 позволят, по нашим ожиданиям, авиасегменту по итогам 2021-го при низкой базе предыдущего года показать рост на уровне 50 %.

Автолизинг

Автолизинг по итогам 2021 года по-прежнему останется одним из драйверов рынка. Инвестиционная активность сектора МСБ, потребность в обновлении устаревшего парка автомобилей, государственные программы окажут поддержку сегменту. Кроме того, удорожание стоимости среднего авто, в т. ч. из-за девальвации рубля в прошлом году приведет к номинальному росту объемов нового бизнеса в автолизинге. Лизинг автобусов и троллейбусов также окажет поддержку автосегменту в силу наличия субсидирования сегмента на фоне высокого уровня износа общественного транспорта в городах России. Основываясь на базовом сценарии развития, автосегмент по итогам 2021 года покажет рост более чем на 20 %.

Прочие сегменты

Прочие сегменты совокупно, по нашим оценкам, покажут темпы роста на уровне 9 %. Реализация программы по развитию лизинга отечественных судов с государственным софинансированием, а также высокая степень износа объектов (согласно данным Росстата, средний возраст судов более 33 лет) окажут поддержку сегменту морских и речных судов, рост которого может достигнуть до 15 % по итогам 2021 года. Рост сегмента сельского хозяйства будет обусловлен высокой степенью износа и недооснащенности парка аграриев с/х техникой, а также мерами государственной поддержки лизинга сельскохозяйственной техники путем субсидирования механизма льготного лизинга. Реализация ряда крупных национальных проектов («Безопасные и качественные автомобильные дороги», «Жилье и городская среда» и др.) совместно с мерами государственной поддержки по субсидированию лизинга спецтехники и оборудования позволят сегменту строительной и дорожно-строительной техники по итогам 2021 года также показать положительную динамику.

Методология

Рейтинговое агентство «Эксперт РА» проводит исследования рынка лизинга и составляет списки крупнейших лизинговых компаний по итогам каждого года, полугодия и 9 месяцев.

В проекте «Российский лизинг» может принять участие любая лизинговая компания (или группа аффилированных компаний), зарегистрированная как юридическое лицо на территории РФ, осуществляющая деятельность по предоставлению оборудования и других объектов в финансовую аренду. Исследование проводится на основе анализа анкетных данных, предоставленных лизингодателями – участниками проекта.

В исследовании по итогам 2020 года приняли участие 131 лизинговая компания, объем нового бизнеса которых, по нашим подсчетам, составляет около 96 % всего лизингового рынка (участие в исследовании по итогам 2019-го приняли 120 лизинговых компаний, объем нового бизнеса которых составил около 97 % всего рынка). По оценке агентства, в исследовании не приняли участие компании, на которых в совокупности приходится около 4 %7 лизингового рынка. При расчете объемных показателей рынка мы сделали корректировки в соответствии с этими предпосылками.

В исследовании мы не учитывали долю рынка, приходящуюся на компании, чья деятельность ориентирована исключительно на распределение ресурсов внутри холдингов с использованием возможностей налоговой оптимизации. Информация об этих компаниях обычно недоступна, а их деятельность находится вне тенденций, характерных для рыночных лизинговых компаний.

В составе лизинговых сделок мы считаем необходимым выделить оперативный лизинг. В настоящее время мы не корректируем расчет новых сделок на сумму договоров оперативного лизинга, хотя и отмечаем, что их экономическая суть и технологии осуществления различны. Мы хотим обратить внимание на то, что основные термины, используемые в обзоре, трактуем следующим образом.

Новый бизнес – это стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС (соответствует методике Leaseurope: New business is the total value of assets provided during the period, excluding VAT and finance charges).

Сумма новых договоров лизинга – это вся сумма платежей по договорам лизинга, заключенным за рассматриваемый период, с учетом НДС.

При этом критерии учета новых сделок для обоих показателей одинаковы – должно выполняться одно или оба условия: получен ненулевой аванс от клиента для осуществления сделки либо лизингодателем приобретен предмет лизинга для его передачи клиенту.

В новые сделки оперативного лизинга (арендные сделки) включаются сделки, по смыслу являющиеся оперативным лизингом, но юридически оформленные как договор аренды, по которым в рассматриваемый период получен первый арендный платеж.

Объем профинансированных средств – средства, потраченные лизинговой компанией в рассматриваемом периоде по текущим сделкам для их исполнения (закупка оборудования, получение лицензий, монтаж и прочие расходы, произведенные лизингодателем).

Объем полученных платежей – это общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода.

Текущий портфель компании (объем лизинговых платежей к получению) – объем задолженности лизингополучателей перед лизингодателем по текущим сделкам (с отчетной даты до конца срока) за вычетом задолженности, просроченной более чем на 2 месяца.

Показатели объема полученных лизинговых платежей и объема текущего портфеля характеризуют эффективность деятельности компании в предшествующих исследуемому периодах.

Все показатели по компаниям, кроме нового бизнеса, приводятся с учетом НДС.

Для проверки правильности предоставляемых компаниями сведений соотносятся показатели портфеля, нового бизнеса и полученных платежей за несколько временных промежутков, что демонстрирует нехарактерные сдвиги в объемах деятельности. Рост или падение объемов деятельности в предыдущих периодах влечет соответствующие изменения в денежных потоках (полученных платежах), которые также анализируются нами как критерий оценки достоверности предоставляемой информации.

Сокращения, используемые в исследовании:

- НБ – новый бизнес;

- ЛК – лизинговые компании;

- ЛП – лизингополучатели.

Приложение 1. Объем и динамика рынка

Таблица 1. Структура рынка по видам имущества

| Виды имущества | Доля в новом бизнесе (стоимости имущества) за 2020 год, % | Доля в новом бизнесе (стоимости имущества) за 2019 год, % | Прирост (+) или сокращение (-) объема сегмента (2020 г./2019 г.), % | Доля в лизинговом портфеле на 01.01.2021, % |

| Грузовой автотранспорт | 21,1 | 20,3 | -2,3 | 9,8 |

| Легковые автомобили | 20,0 | 17,7 | 6,2 | 7,8 |

| Железнодорожная техника | 13,2 | 16,8 | -26,1 | 30,3 |

| Строительная и дорожно-строительная техника, вкл. строительную спецтехнику на колесах | 11,2 | 8,9 | 18,3 | 5,3 |

| Суда (морские и речные) | 6,9 | 10,2 | -36,4 | 12,6 |

| Авиационный транспорт | 4,9 | 5,4 | -14,7 | 16,7 |

| Сельскохозяйственная техника и скот | 4,7 | 2,5 | 76,7 | 2,4 |

| Оборудование для нефте- и газодобычи и переработки | 3,0 | 3,2 | -11,9 | 2,7 |

| Автобусы и троллейбусы8 | 2,6 | н. д. | н. д. | 1,7 |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 2,4 | 1,7 | 32,7 | 1,5 |

| Погрузчики складские и складское оборудование, упаковочное оборудование и оборудование для производства тары | 1,6 | 1,3 | 15,7 | 0,8 |

| Телекоммуникационное оборудование, оргтехника, компьютеры | 1,5 | 0,9 | 56,7 | 0,8 |

| Недвижимость (здания и сооружения) | 0,8 | 5,9 | -87,3 | 4,3 |

| Оборудование для пищевой промышленности, вкл. холодильное и оборудование для ресторанов | 0,6 | 0,5 | 12,8 | 0,4 |

| Энергетическое оборудование | 0,6 | 0,4 | 41,0 | 0,3 |

| Медицинская техника и фармацевтическое оборудование | 0,5 | 0,3 | 56,7 | 0,2 |

| Деревообрабатывающее оборудование | 0,3 | н. д. | н. д. | 0,2 |

| Полиграфическое оборудование | 0,3 | 0,2 | 41,0 | 0,2 |

| Оборудование для ЖКХ | 0,2 | 0,3 | -37,3 | 0,1 |

| Прочее имущество | 3,6 | 3,5 | -3,3 | 1,9 |

Приложение 2. Интервью

Владимир Павлович Добровольский, заместитель генерального директора по работе с клиентами АО «ГТЛК»

Владимир Павлович Добровольский, заместитель генерального директора по работе с клиентами АО «ГТЛК» |

- Какие продуктовые ниши и каких клиентов ГТЛК рассматривает для себя как наиболее перспективные в 2021–2022 годах? Почему?

- ГТЛК в первую очередь планирует продолжать работу в ключевых для себя сегментах рынка – воздушном, водном и железнодорожном транспорте. Мы ожидаем, что к концу 2021 года улучшится ситуация в авиации за счет реализации отложенного спроса. Намечается позитивная динамика в железнодорожном сегменте – потихоньку появляется спрос на вагоны, немного выросли ставки. Уголь пошел вверх, и рынок железнодорожных вагонов может подтянуться следом. В целом корпоративный сегмент лизинга, который достаточно сильно упал с начала пандемии коронавируса из-за недоинвестирования, отыграет свои позиции в 2021–2022 годах Перспективным направлением бизнеса будет лизинг пассажирского транспорта, в т. ч. электротранспорта. На текущий момент есть достаточно высокий спрос в регионах на обновление существующих парков техники.

Большие надежды эксперты возлагают на лизинг автомобильного транспорта, который считается локомотивом всего рынка. В то же время в России не наблюдается рост продаж автомобилей – в 2020 году произошло падение спроса на все сегменты авторынка от -5 % в продажах автобусов до -9 % – в легковых авто. Все меньше и меньше людей приобретают автомобили одномоментно за полную стоимость. Доля лизинга в продажах автотранспорта составляет около 10 %, и она стабильно растет от года к году. По сути, идет перемещение спроса от кредитных продуктов к лизингу – объем сделок в сегменте увеличивается, несмотря на общее падение продаж автомобилей. На мой взгляд, этот процесс ограничен, и в долгосрочной перспективе он остановится. Так, в Европе доля лизинга в продажах автотранспорта зафиксировалась на отметке около 50 %.

- Какой вы видите дальнейшую динамику объема проблемных активов по рынку? Что будет способствовать улучшению/ухудшению качества лизингового портфеля?

- Объем проблемных активов в настоящее время возвращается к среднестатистическим значениям. Проблемные активы накапливались в течение 2020 года, одни компании смогли удержаться на плаву, другие закрылись. Для отдельных игроков на рынке это может иметь отсроченный эффект.

На качество лизингового портфеля прежде всего окажет влияние развитие ситуации с пандемией коронавируса, а также темпы восстановления мировой экономики. В случае продления различного рода ограничений снизится как внутренняя, так и международная торговля, упадет потребление. Сейчас мы работаем в состоянии очень большой неопределенности, связанной с пандемией. Планы, конечно, необходимо строить, но они во многом зависят от эпидемиологической обстановки, эффективности вакцинации.

- Какие у вас ожидания по восстановлению платежной дисциплины лизингополучателей?

- По большому счету платежная дисциплина вернулась к прежнему уровню. Клиенты, которые выполняли свои обязательства раньше, придерживаются сроков выплат и сейчас. При этом в случае новых ограничений/локдаунов платежная дисциплина неизбежно снизится.

- Как, на ваш взгляд, будет развиваться сегмент лизинга автобусов и троллейбусов в 2021 году?

- Мы считаем, что лизинг автобусов и троллейбусов будет развиваться достаточно активно в ближайшие 2–3 года. Это связано с переходом части регионов на брутто-контракты, что позволяет перевозчикам получать деньги из бюджета, а также проведением транспортных реформ в связи с изношенностью парков техники. Меры господдержки также стимулируют процесс модернизации пассажирской техники, в частности, нацпроект «БКАД», который реализует ГТЛК.

- Как вы оцениваете потенциал лизинга телекоммуникационного оборудования в России на горизонте 2021–2022 годов? Какие факторы ограничивают развитие данного сегмента лизингового рынка в России?

- Потенциал лизинга телекоммуникационного оборудования огромный. При этом есть ряд ограничивающих факторов. Например, при реализации программы по лизингу цифровых активов с государственным софинансированием ГТЛК может поставлять только отечественное оборудование, включенное в реестр российских производителей, а это очень ограниченная номенклатура. При этом стоимость российского телекоммуникационного оборудования зачастую выше зарубежных аналогов.

- Какие сегменты, по вашему мнению, будут драйверами рынка в 2021 году, а какие, наоборот, окажутся в отрицательной зоне?

- В целом, мы считаем, что все сегменты рынка лизинга должны быть в положительной зоне в 2021 году. Несколько больше других вырастет лизинг автомобилей за счет сокращения доли прямых продаж.

- Какие главные вызовы и риски вы видите в 2021 году? Какие тренды 2020 года, по вашему мнению, продолжат усиливаться в 2021-м?

- Преодоление последствий пандемии коронавируса остается главным вызовом и риском в 2021 году. В сегменте железнодорожной техники есть тренд на увеличение спроса на специализированный подвижной состав (платформы, крытые вагоны) с понижением роли полувагонов. Возможен повышенный спрос на лизинг судов, которые будут задействованы для освоения шельфовых месторождений и Арктики. Сохраняется высокая потребность в обновлении судов внутреннего водного транспорта. Но в целом каких-то новых значимых тенденций на рынке мы не видим. Скорее, можно говорить о продолжении тех трендов, которые начались в 2020 году.

Вячеслав Юрьевич Спиров, генеральный директор АО «Сбербанк Лизинг»

Вячеслав Юрьевич Спиров, генеральный директор АО «Сбербанк Лизинг» |

- Какие продуктовые ниши и каких клиентов компания «СберЛизинг» рассматривает для себя как наиболее перспективные в 2021–2022 годах? Почему?

- «СберЛизинг» планирует активно развивать операционный лизинг и различные виды подписок в автосегменте. Также в 2021 году мы предполагаем восстановление рынка лизинга воздушных судов, а авиакомпании смогут вернуться к реализации своих долгосрочных программ обновления парков. В рамках программ модернизации транспортной инфраструктуры также будет развиваться общественный транспорт. Наверное, в первую очередь я бы выделил эти три основных направления деятельности.

- Какие сервисы компания планирует активно развивать в целях сохранения/увеличения доходности в 2021–2022 годах?

- Мы активно занимаемся автоматизацией и оптимизацией процессов, и за счет этого снижаем себестоимость и повышаем эффективность бизнеса компании. «СберЛизинг» продолжает следовать стратегии диджитализации. Помимо удобства для клиентов, это еще и повышение эффективности внутренних процессов в компании, которое дает экономию затрат.

- Видит ли «СберЛизинг» потенциал развития лизинговых услуг в рамках «Сбера»? Рассматривается ли возможность предлагать клиентам данной экосистемы лизинг/подписку электронной и бытовой техники? Почему да/нет?

- «СберЛизинг» развивается как составная часть экосистемы, и мы видим целый набор успешных синергий внутри группы. Одним из таких примеров является наше партнерство с «СитиМобил». В 2021 году планируем развивать совместные сервисы и с другими компаниями экосистемы. Что касается лизинга для физических лиц, то нам этот рынок интересен, и в первую очередь мы рассматриваем услуги по подписке на автотранспорт.

- Что на текущий момент, по вашему мнению, мешает еще более активному развитию лизинга в сегменте МСБ? Почему?

- Несмотря на то что последствия весеннего локдауна оказались не столь драматичными, как многими прогнозировалось, год был очень тяжелым для экономики в целом и МСБ в частности. Понятно, что с его последствиями мы будем сталкиваться и в 2021 году, поэтому один из важных очевидных факторов – это общее ухудшение экономической ситуации в связи с пандемией. При этом развитие рынка лизинга МСБ могло бы поддержать увеличение лимитов государственной поддержки.

- Как, на ваш взгляд, будет развиваться автолизинг в 2021 году? Что во многом будет определять динамику данного сегмента?

- С нашей точки зрения, сегмент продолжит активно развиваться, мы предполагаем рост на 8–10 % по году. На автолизинг тоже влияет государственная поддержка по линии Минпромторга, поэтому важным аспектом будут ее объемы.

- Как вы считаете, сложились ли в России условия для развития подписки на автомобили для ФЛ? Что на текущий момент, по вашему мнению, может препятствовать более активному развитию данной услуги в нашей стране?

- Мы считаем, что благоприятные условия для бурного развития рынка подписки уже сложились. Мы видим в этом направлении большие перспективы, считаем, что оно будет активно развиваться в ближайшие несколько лет.

- Какие сегменты могут стать драйверами рынка в 2021 году, а какие, наоборот, окажутся в отрицательной зоне?

- Автотранспорт, в т. ч. городской пассажирский. У авиализинга есть большой потенциал в связи с приближением сроков реализации отложенных программ обновления парков.

- Какие главные вызовы и риски вы видите в 2021 году? Какие тренды 2020 года, по вашему мнению, продолжат усиливаться в 2021-м?

- Основным фактором будет являться скорость восстановления экономики после 2020 года – она во многом повлияет на объемы бизнеса компаний и качество их портфелей. При медленном восстановлении возможен сценарий ухудшения качества портфелей лизинговых компаний. Ключевой вызов 2021 года – сохранение эффективности при очень острой ценовой конкуренции на рынке.

- Каковы, по мнению компании «СберЛизинг», перспективы развития оперлизинга оборудования/машин в 2021–2022 годах? Для клиентов из каких отраслей, по вашему мнению, будет наиболее интересен оперлизинг?

- Мы видим основную перспективу развития операционного лизинга в авто-, железнодорожном транспорте и авиации, то есть в тех секторах, где оперлизинг уже довольно активно задействован.

В сегменте оборудования всплеска заинтересованности не ожидаем. Основная причина в том, что оборудование – это очень индивидуальный предмет лизинга, с большим количеством кастомизаций под клиента. Соответственно, он менее ликвиден, есть сложности с реализацией на вторичном рынке, что для оперлизинга критично.Дмитрий Евгеньевич Ивантер, генеральный директор АО «ВТБ Лизинг»

Дмитрий Евгеньевич Ивантер, генеральный директор АО «ВТБ Лизинг» |

- Как вы оцениваете 2020 год с точки зрения развития российского рынка лизинга? Какие факторы влияния на его динамику выделяете как основные?

- Прошедший год был достаточно сложным для всей российской экономики. Для лизинговой отрасли это было связано в первую очередь с тем, какое влияние от пандемии при ведении своей деятельности испытывали наши клиенты. Снизилась доходность лизингового бизнеса – в целом на рынке процентные ставки шли вниз плюс острая конкуренция за качественных клиентов в растущих секторах, как автолизинг.

В итоге повысилась рискованность ведения лизингового бизнеса. По данным, которые собирали Объединенная лизинговая ассоциация и Лизинговый союз в прошлом году, в самом динамичном сегменте рынка – автолизинге – было реструктурировано порядка 14 % договоров. В нашем портфеле этот показатель составил около 10 % контрактов, что объясняется довольно консервативным подходом к его формированию и изначально меньшим количеством рисковых клиентов. Большинству наших клиентов, которые оказались в сложном финансовом положении, реструктуризация позволила избежать дефолта по лизинговым обязательствам, однако на сегодняшний день доля проблемных договоров у этих компаний существенно выше основного портфеля. Ожидая такую ситуацию, мы своевременно создали буфер в виде резерва на покрытие убытков в размере 500 млн рублей, который постепенно используем. По нашей статистике, каждый пятый клиент, которому была предоставлена отсрочка в период ограничений апреля – июня 2020 года, испытывал разного рода сложности с возвращением в платежную дисциплину после ее окончания. После завершения периода предоставленной отсрочки дефолтность вызревает, и к настоящему времени она увеличилась в 2,4 раза по сравнению с данными IV квартала 2020 года. Но мы ожидаем нормализации ситуации по реструктуризированным договорам – начиная с II квартала этого года тенденции по ним уже будут сопоставимы с основным портфелем.

Все это происходило на фоне снижения курса рубля примерно на 20 % за год. Из-за этого цены на автомобили на первичном рынке растут и, соответственно, дорожают машины, которые продаются на вторичном рынке. И с точки зрения управления имущественным риском и портфелем – это хорошо. Но с точки зрения клиентов, удорожание предметов лизинга означает увеличение суммы необходимых инвестиций, и это не укладывается в их первоначальные планы. А кроме того, сократилось и количество потенциальных клиентов, поскольку рынок субъектов МСП за 2020 год уменьшился на 3,9 %. Для потенциального спроса на автолизинг в 2021 году это одновременно и негативный, и позитивный фактор. Среди клиентов, которые планировали лизинг имущества с высокой долей импорта в себестоимости, многие сокращают или сдвигают свои планы. Но при этом компании, которые хотели купить, например, транспорт за наличные, пересмотрят планы в сторону лизинга.

Большое влияние на наш рынок в 2020 году оказала отрицательная динамика сегмента транспортных перевозок. Например, пассажирские перевозки общественным транспортом в России снизились почти на 30 %. А в Москве тот же показатель за год составил 37 %. Соответственно, у клиентов, которые занимаются этим бизнесом, снизилась устойчивость: у них было много запросов на реструктуризацию портфеля, которые получил весь рынок.

Все эти цифры показывают, что апокалиптического сценария, которого участники рынка ожидали весной, не случилось. Показатели риска находятся в пределах границ, которые позволяют им управлять. Мы увидели, что в нашей компании создание резервов согласно первоначальному бизнес-плану, который был сформирован до ковида, плюс дополнительный буфер в размере 500 млн рублей полностью закрывают эти проблемы, которые на фоне общего масштаба бизнеса драматически не сказались ни на нашей прибыльности, ни на устойчивости. Эта оценка дает возможность говорить о том, большинство лизинговых компаний смогут справиться с вызовами 2020 года и их последствиями.

- Какие сегодня у лизингового бизнеса есть зоны развития? Куда движется рынок?

- В 2020 году у нас появилось большое количество новых клиентов из секторов, которые раньше мало или вообще не использовали инструмент лизинга. В первую очередь это электронная коммерция – компании из этого сегмента являются активными пользователями транспорта. В портфеле компании «ВТБ Лизинг» клиенты, которые осуществляют доставку, были и до пандемии, но в прошедшем году их количество выросло примерно в 2 раза. К этой категории относится весь бизнес, который связан с обслуживанием электронной коммерции, а также общественного питания и доставки еды. Эти сервисы серьезно увеличили свое присутствие на рынке.

Очень большое развитие получил лизинг ИТ- и телеком-оборудования. Например, в АО «ВТБ Лизинг» новый бизнес в этом сегменте вырос в 2,3 раза за год. Многие компании осознали, что необходимо инвестировать в ИТ-инфраструктуру, и активно используют для этого преимущественно инструменты лизинга. В частности, идет цифровизация российской энергетики, на сети ставится новое оборудование с целью снижения магистральных потерь и их мониторинга. Мы в 2020 году заключили несколько таких достаточно крупных сделок с сетевыми компаниями. И этот процесс также благоприятно сказывается на расширении сферы применения лизинга.

В условиях пандемии усиливается значение фармацевтики и медицины, и в 2020 году в этих важных для экономики страны отраслях мы подписали несколько сделок с ключевыми частными компаниями в рамках проектов по строительству медицинских центров и заводов с современным цифровым оборудованием.

В нашей отрасли активно внедряются новые технологии. Сегодня уже порядка 40 % клиентов компании взаимодействуют с нами в онлайне. Например, по реструктурированным договорам лизинга 30 % допсоглашений мы заключили в цифровом формате. Поскольку возник электронный ПТС, мы полностью интегрировали нашу CRM с этой внешней системой, и в результате процесс регистрации транспортных средств ускорился почти в 10 раз. С 2020 года мы первыми на нашем рынке перешли на онлайн-взаимодействие с ФНС, внедрив систему налогового мониторинга. Практически все лизинговые компании сейчас активно расширяют инструменты «Личного кабинета», в котором клиенты могут получать всю информацию о своем лизинговом портфеле в электронном виде, включая официальные документы, которые можно использовать в документообороте. И, конечно, рынок занимается развитием различных мобильных приложений.

В части новых продуктов мы видим большой потенциал в сервисе подписки, сейчас в России действуют уже 10 таких активных предложений. Также отмечаем развитие операционного лизинга, в частности, в силу особенностей российского законодательства. Мы думаем, что отечественный рынок лизинга для физических лиц пойдет именно по пути операционной аренды. В этом случае не возникает вопроса увеличения стоимости лизинга на сумму НДС, который до сих пор выступает камнем преткновения на пути финансового лизинга для граждан. Наша компания продолжает развивать продукт по управлению автопарком. В России уже довольно много машин в парке компаний находятся в операционной аренде. Конечно, степень проникновения операционного лизинга на уровне 2,5 % (то есть в 10 раз меньше, чем в Европе, – 25 %) дает основания полагать, что у этого рынка существует потенциал.

- Как вы видите перспективы краткосрочной, среднесрочной и долгосрочной аренды и подписки на автомобили?

- Этот рынок возникает буквально на наших глазах, и рост будет впечатляющим – десятки процентов. Конечно, в абсолютном выражении по отношению к рынку это будут совсем небольшие цифры – поначалу менее 1 %. Идет, по сути, тестирование нового продукта. Должно возникнуть понимание, какие его потребительские качества аудитория воспринимает позитивно. Те игроки рынка, которые сейчас вышли с сервисами подписки, очень много занимаются продвижением, в т. ч. снимая и психологические барьеры. Российский потребитель пока не очень понимает, почему, заплатив на год пользования машиной примерно треть от ее стоимости, в конце срока подписки он просто возвращает ее. Здесь надо с цифрами в руках демонстрировать, что бы произошло, если бы он купил этот автомобиль, надо показывать альтернативные сценарии. Я думаю, процесс займет какое-то время, как это происходит для каждого нового продукта – его адаптация к потребителю, разработка новых технологий предоставления и поиск своей ниши клиентов.

- Есть ли у вас статистика по возрастным группам пользования этим продуктом?

- Статистика набирается на каком-то промежутке времени, но кое-что про портрет потребителя сервиса подписки можно сказать уже сейчас. Прежде всего, услуга в большей степени предоставляется на дорогие автомобили, поэтому это клиенты, которые относятся к высшему сегменту среднего класса. Это те люди, которые хотят ездить всегда на новом хорошем автомобиле и при этом хотели бы освободиться от забот, связанных с обслуживанием и рисками, присущими этому новому автомобилю.

Мы считаем, что в сегменте недорогих автомобилей, если брать область экономики шеринга, основной спрос будет все-таки на сервис такси, который уже сейчас в России имеет оборот более 700 млрд рублей в год. Также есть гораздо более узкая и нишевая услуга – каршеринг, рынок которого составляет порядка 20 млрд рублей в год. И как раз здесь потребитель более молодой. Это, как правило, те, у кого нет средств на приобретение машины, но при этом они хотят ездить за рулем. Либо это те, у кого поездки достаточно короткие и непродолжительные. Например, каршеринг берут, чтобы ездить на работу и из офиса домой.

- Как вы думаете, российский менталитет уже готов к тому, чтобы перейти от экономики владения к экономике пользования, в первую очередь если речь идет об автомобилях, или это еще скорее экзотика?

- Я думаю, что люди умеют считать деньги, просто такого понятия как «стоимость владения автомобилем» раньше никто не обсуждал. И возможности такой не было. Если ты хотел иметь возможность ездить за рулем нового автомобиля, тебе приходилось его покупать. Шеринговая экономика, развиваясь, находит возможности снизить стоимость владения машиной и повысить эффективность ее использования. Сейчас все больше людей осознают это, и психологических барьеров больше, чем на европейском рынке мы не видим. В части подписки как формы операционной аренды у сервиса в России будущее есть. Наш потребитель к этому придет.

- А как вы оцениваете роль господдержки в развитии российского рынка лизинга?

- Здесь существуют две разнонаправленные тенденции. С одной стороны, крайне позитивным фактором стало то, что государство оперативно с учетом сложившейся ситуации увеличило лимиты по программам льготного лизинга колесного транспорта и спецтехники на 14 % по сравнению с 2019 годом. Вообще, поскольку автолизинг – это наиболее динамично развивающийся сегмент нашего бизнеса, здесь важна в целом поддержка автомобильной отрасли, которая со стороны государства выросла почти в 2 раза.

С другой стороны, тенденция, связанная с Постановлением Правительства РФ № 867 в рамках программы модернизации пассажирского транспорта, участников рынка не радует. Если раньше субсидия на лизинг автобусов была доступна для всех, то теперь доступ к ней имеет только ГТЛК. В этой связи практически половина государственных тендеров проходит с единственным участником, и почти везде цена контракта является заградительной за счет субсидии в размере 60 % от стоимости транспорта. Мы посмотрели на результаты этих торгов и увидели, что доходность по ним достигает 15 % годовых, в то время как в среднем на рынке в 2020-м такие контракты заключались с доходностью 9 % и ниже для лизинговых компаний. Мы активно обсуждаем этот вопрос с Министерством транспорта, чтобы добиться равного доступа к субсидии для всех участников рынка. Мы считаем, что это положительно скажется на уровне лизинговой ставки для конечных лизингополучателей, которая должна формироваться в какой-то конкурентной среде, а не через монопольное ценообразование. И сейчас похожая программа, где эксклюзивную поддержку государства имеет ГТЛК, вводится для внедрения цифровых технологий, разрабатывает ее Минцифры. Мы считаем, что при оказании государственной поддержки через инструменты лизинга у участников рынка должен быть равный доступ к ней, это очень важно. Например, в автолизинге, где работает программа Минпромторга и где есть этот равный доступ, в некоторые месяцы порядка 40–50 % сделок всех участников рынка заключается с ее использованием.

- Долгое время обсуждается регулирование лизинговой отрасли. Как вы думаете, необходимо ли оно в том виде, который предлагается во втором чтении законопроекта?

- В долгосрочной перспективе повышение прозрачности рынка, его регулируемость, отсутствие возможности злоупотреблений дадут большой положительный эффект для рынка. Можно только приветствовать, что в результате возникнет единообразная для всех субъектов отчетность и корректная аналитика. Крайне важно, чтобы законопроект учитывал арендную природу лизинга и не переводил его в чисто финансовую услугу, потому что мы оперируем не деньгами, а имуществом. Для устойчивости рынка большое значение имеет уверенность, что интересы клиента никоим образом не пострадают в случае, если его лизингодатель по каким-либо причинам будет исключен из реестра лизинговых компаний. У нас пока нет понимания, как будет работать этот механизм.

- Вы говорили о том, что малым и средним лизинговым компаниям необходимо искать новые решения для финансирования. В чем здесь заключается проблема?

- В 2020 году лизинговые компании, которые относятся к малому и среднему предпринимательству, испытывали много проблем с финансированием и рефинансированием. Среди основных вопросов – тот факт, что банки практически не предоставляют для них финансирование больше, чем на 3 года, в то время как лизинговые контракты (если не брать автолизинг) имеют гораздо большую длительность (5–7 лет).

Самый большой запрос от малых и средних компаний идет на то, чтобы их воспринимали именно как бизнес, а не как возможность через лизинговую компанию получить какой-то рекорс на лизингополучателя. Этот сегмент игроков рынка работает с малым и даже микробизнесом, и в данном случае ни о каком кредитном регрессе на клиентов речь идти не может.Мы считаем, что лизинговой отрасли необходимо проявить инициативу и сформировать совместно с банковским сообществом методологические рекомендации, каким образом оценивать качество лизингодателей и какие вообще подходы использовать к структурированию финансирования малых и средних лизинговых компаний. Здесь все в наших руках. Мы должны сами выйти на банковскую отрасль с предложениями о том, как в новой реальности банки с учетом всех рисков и интересов сторон могут финансировать малые и средние лизинговые компании.

Виталий Анатольевич Милованов, генеральный директор ООО «Райффайзен-Лизинг»

Виталий Анатольевич Милованов, генеральный директор ООО «Райффайзен-Лизинг» |

- Какие продуктовые ниши и каких клиентов компания «Райффайзен-Лизинг» рассматривает для себя как наиболее перспективные в 2021–2022 годах? Почему?

- Основным направлением бизнеса ООО «Райффайзен-Лизинг» остается финансовый лизинг для всех клиентских сегментов. Наибольшего роста мы ожидаем в сфере лизинга колесной техники и телекоммуникационного оборудования. В первом случае – это ликвидные активы, во втором – стабильный спрос со стороны крупных игроков.

- Какие сервисы «Райффайзен-Лизинг» планирует активно развивать в целях сохранения/увеличения доходности в 2021–2022 годах?

- В малом и микробизнесе мы планируем существенно нарастить долю в сегменте лизинга колесной техники и ликвидных активов, развивать цифровые каналы привлечения и настроить процесс онлайн-одобрения заявок. В среднем и крупном бизнесе автоматизация процессов и уменьшение сроков одобрения сделок тоже стоит на первом месте. При этом мы остаемся универсальной лизинговой компанией, имеющей прямой доступ к ресурсам группы «Райффайзен», что позволяет нам работать с любыми клиентскими сегментами и видами активов, включая лизинг недвижимости и коммуникаций, а также совершать импортные сделки.

- Что на текущий момент, по вашему мнению, мешает еще более активному развитию лизинга в сегменте МСБ? Почему?

- Доля малого бизнеса в общем портфеле компании «Райффайзен-Лизинг» активно растет за счет лизинга автомобилей и колесной техники. В то же время малый бизнес существенно пострадал от пандемии, и его дальнейшая динамика будет зависеть от количества дефолтов в 2021 году и темпов восстановления.

- Как, на ваш взгляд, будет развиваться автолизинг в 2021 году?

- Несмотря на все трудности в экономике, мы считаем, что автолизинг продолжит расти. Отмечу при этом, что в первой половине 2021 года с учетом невысокой доступности автомобилей и роста предложения от лизинговых компаний конкуренция происходит в основном за счет стоимости лизинга, а поддержка от производителей и дилеров несущественна. Во второй половине 2021 года, когда производственные и логистические цепочки восстановятся, рынок может ожидать затоваривания складов наряду с частично удовлетворенным спросом. Это в свою очередь приведет к вынужденным дополнительным мерам стимулирования со стороны всех участников: автопроизводителей, дилеров, лизинговых компаний.

- Планирует ли «Райффайзен-Лизинг» активно развивать оперлизинг оборудования/машин в 2021–2022 годах? Если да, то для клиентов из каких отраслей, по вашему мнению, будет наиболее интересен оперлизинг?

- Данное направление бизнеса не является ключевым в нашей стратегии на 2021 год. При этом мы готовы реализовывать такие сделки в корпоративном блоке по запросам от действующих клиентов в партнерстве с рядом наших вендорных контрагентов.

- На какой вид телекоммуникационного оборудования вы отмечаете спрос со стороны клиентов в 2020–2021 годах? С какими особенностями сталкивается «Райффайзен-Лизинг» при запросе клиента на подобное оборудование?

- Сейчас стабильно высоким спросом пользуются системы хранения данных и серверное оборудование. Повышение спроса на оборудование подобного вида вызвано массовым переводом сотрудников на удаленную работу, а также необходимостью хранить большие объемы данных.

- Какие главные вызовы и риски вы видите в 2021 году? Какие тренды 2020 года, по вашему мнению, продолжат усиливаться в 2021-м?

- Основные тренды года будут связаны с дальнейшей цифровизацией бизнеса лизинговых компаний, включая онлайн-одобрение простых сделок. Будут расширяться цифровые каналы продаж, расти доля электронного документооборота, дистанционного осмотра предметов лизинга. Некоторые компании, по моему мнению, наладят прямое сотрудничество с автопроизводителями (минуя дилеров), начнут тестировать операционный лизинг автомобилей для физических лиц (подписку). В лизинговой отрасли будет усиливаться конкуренция, что приведет к дальнейшему снижению маржинальности бизнеса.

Алексей Александрович Гуров, генеральный директор компании «Форвард Лизинг»

Алексей Александрович Гуров, генеральный директор компании «Форвард Лизинг» |

- Какие продуктовые ниши, направления и клиентов «Форвард Лизинг» рассматривает как наиболее перспективные в 2021–2022 годах?

- Мы уже находимся в самом, на наш взгляд, интересном и массовом сегменте – мобильные телефоны. Мы будем продолжать фокусироваться на этом направлении. Наша цель – стать лучшим способом получить смартфон и регулярно обновлять его. Мы будем развивать прежде всего все сервисы вокруг смартфона: сдачу старого в трейд-ин при первой покупке в лизинг для снижения платежа, продажу комплектов смартфон + тариф на связь, смартфон + часы и т. д. У нас нет цели превратиться в маркетплейс всего и вся по подписке. Однако мы все же планируем добавить в линейку еще несколько товаров с понятным потребительским циклом и сильной эмоцией от их использования и обновления.

- Какие сервисы «Форвард Лизинг» планирует активно развивать в целях сохранения/увеличения доходности в 2021–2022 годах?

- В конце 2020 года мы запустили уникальный продукт Forward at Work. Мы верим, что это единственный способ для компаний обеспечить сотрудников отличными устройствами для работы и не разориться. Сотрудники могут получить, скажем, ноутбук на 3 года с 35 %-ной остаточной стоимостью. Если сотрудник через 3 года еще работает в компании, то остаточную стоимость закроет работодатель, и устройство перейдет в собственность сотрудника. В 2021 году это направление для нас будет в фокусе развития.

- Каким вы видите рынок подписки в России через 5 лет? Что на текущий момент, по вашему мнению, мешает более активно развиваться подписке в России?

- Мы верим, что в сегменте смартфонов через 5 лет каждый пятый смартфон будет приобретаться по подписке. В устройствах с более длительным потребительским циклом основное препятствие в России – высокий уровень процентных ставок. Это не позволяет пока делать продукты без удорожания для потребителей на сроки дольше 3–4 лет.

- Что происходит с б/у предметом лизинга после окончания договора подписки? С какими сложностями приходится сталкиваться компании «Форвард Лизинг» в сегменте подписки?

- Напомню, что возврат или апгрейд предмета лизинга – это опция. Поэтому не все устройства, передаваемые нами в лизинг, обязательно возвращаются к нам в конце срока договора. Многие клиенты предпочитают продолжать вносить платеж и выкупать устройство полностью. Возвращенные устройства передаются нашим трейд-ин-партнерам, которые профессионально занимаются реализацией подержанной электроники.

- Охарактеризуйте клиента – типового потребителя услуг подписки? Как менялись поведение и запросы клиентов в 2020 году?

- Наш клиент в среднем более молодой и при этом более состоятельный, чем средний клиент банка по рассрочке. Сервис новый, в нем необходимо разобраться, мы продаем в основном только новейшие флагманы, поэтому сейчас многие наши клиенты – это так называемы early adopters, trendsetters. У них есть средства для покупки за наличные, они негативно относятся к кредитам, при этом осознанно выбирают лизинг (подписку) как интересную новую модель получения нового смартфона. И каждый третий обновляет смартфон через год. А каждый четвертый уже имеет в «Форварде» более одного активного договора на устройство. Чаще всего это второй смартфон (для близкого человека) или ноутбук.

- Как в комании «Форвард Лизинг» происходит процедура изъятия предмета лизинга (в частности, смартфона, бытовой техники) в случае длительной просрочки клиентом лизинговых платежей?

- Мы всегда стараемся делать привычные вещи по-другому и прежде всего рассчитываем на технологии. Так и в работе с просрочкой: благодаря интеграции с Samsung наша система автоматически блокирует смартфон, если клиент находится в длительной просрочке. И также автоматически разблокирует устройство, когда долг погашен. Если клиент соблюдает дисциплину, никакого дискомфорта у него (нее) не возникает.

- В чем отличие подписки на предмет лизинга от процедуры взятия его в рассрочку и какая выгода для потребителя, в т. ч. экономическая?

- У клиента «Фоварда» всегда есть выбор, как поступить с самим устройством. В рассрочке выбора нет: вам дали деньги на покупку чего-то, и деньги надо вернуть в полном размере плюс проценты. В «Форварде» же у каждого устройства есть остаточная стоимость. Клиенту не нужно ее выплачивать при возврате устройства или обмене на новое. Таким образом, с нами клиент выплатит только то, сколько устройство потеряло в цене в результате его эксплуатации. У нас более легкий процесс онбординга, полностью цифровой и безбумажный. Оформление занимает 1 минуту. В банковском продукте существует ряд регуляторных ограничений, которые не позволяют сделать процесс таким же простым для 100 % клиентов.

Приложение 3. Рэнкинг ЛК по итогам 2020 года

Рэнкинг лизинговых компаний россии по итогам 2020 года

Открыть таблицу в новом окне* Компания «ВЭБ-Лизинг» не предоставила данные, однако агентство полагает, что она входила бы в топ-5 участников рынка по объему НБ.

1 Сегмент лизинга недвижимости отнесен к корпоративным сегментам в силу наличия разовой крупной сделки в 2019 году, оказавшей значительное влияние на динамику рынка и обусловившей высокую базу данного сегмента в 2019 году.

2 Индекс Херфиндаля – Хиршмана является показателем, используемым для оценки степени монополизации отрасли; его рассчитывают как сумму квадратов долей каждой компании в отрасли.

3 Статистика по таким отраслям, как автобумы и деревообрабатывающее оборудование, ведется с 2020 года.

4 В данном случае под реструктуризацией сделок подразумевается изменение условий лизингового договора (пересмотр графика платежей, ставок, предоставление каникул по лизинговым платежам, пролонгация сроков и т. п.) по причине того, что у клиента возникли трудности с выполнением обязательств перед лизингодателем, в т. ч. из-за COVID-19.

5 Куда агентство относит лизинговые активы, платежи к получению по которым просрочены свыше 30 дней, реструктурированные договоры, задолженность по расторгнутым договорам лизинга, изъятое лизинговое имущество, прочие потенциально проблемные активы.

6 Компаний, находящихся под контролем банков, а также банков, заключающих лизинговые сделки.

7 Компания «ВЭБ-лизинг» не предоставила данные для участия в исследовании, однако агентство полагает, что она входила бы в топ-20 участников по объему НБ.

8 Статистика по сегменту ведется с 9 месяцев 2020 года.