Содержание

- Резюме

- Итоги 9м2024: от плюса к минусу

- Качество активов под давлением

- Вызовы лизинговой отрасли

- Прогноз рынка на 2024–2025 годы

- Методология

- Приложение 1. Объем и динамика рынка

- Приложение 2. Рэнкинг ЛК по итогам 9м2024

- Приложение 3. Интервью

Резюме

- Лизинговый бизнес по итогам 9м2024 вырос на 6% к 9м2023, однако без учета разовых крупных сделок с железнодорожной техникой и недвижимостью в 3кв2024 объем нового бизнеса показал бы снижение на 7%.

- Доля автолизинга в новом бизнесе упала впервые с 2019 года: слабая динамика сегмента легковых автомобилей (+13%) и сжатие сегмента грузовиков (-11%) обусловили снижение доли автолизинга в новом бизнесе с 53 до 49%.

- Качество активов снижается, но запас отрасли остается комфортным: несмотря на увеличение доли обесцененных активов с 2 до 4,4%, коэффициент автономии капитала и его рентабельность пока поддерживаются на комфортном уровне (13,4 и 16,8% соответственно).

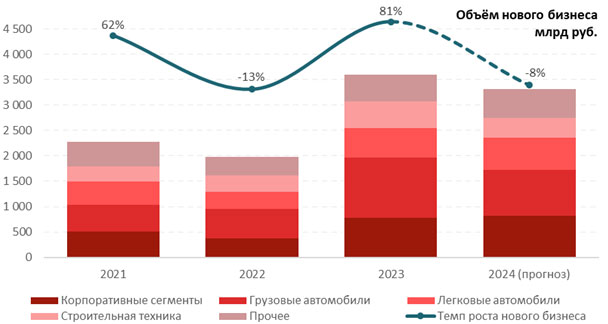

- Два года в отрицательной зоне: вследствие неблагоприятной макроконъюнктуры за 2024 год сокращение нового бизнеса составит 8–10%, а в 2025-м падение рынка может достигнуть не менее 20%.

Итоги 9м2024: от плюса к минусу

Объем нового бизнеса по итогам 9м2024 составил 2,63 трлн рублей, что на 6% превышает уровень аналогичного периода прошлого года. При этом основной рост наблюдался в 3кв2024: если в 1пг2024 объем нового бизнеса был сопоставим с аналогичным периодом прошлого года, то в 3кв2024 относительно 3кв2023 года показатели увеличились на 15%. Причиной такой динамики являются корпоративные сегменты, в частности, крупные сделки отдельных игроков с железнодорожным транспортом и недвижимостью. Без учета указанных сделок динамика объема нового бизнеса за 9м2024 к аналогичному периоду 2023-го была бы отрицательной (-7%).

Алексей Казак,

генеральный директор компании «Совкомбанк Лизинг»:«Все лизинговые компании скорректировали свои ценовые условия вслед за ростом ставки. Новые реалии ограничивают клиентский спрос – несрочные покупки откладываются, планы по обновлению парков пересматриваются».

Высокие процентные ставки и продолжающееся удорожание предметов лизинга на фоне роста неопределенности в экономике ограничивают деловую активность бизнеса: количество заключенных сделок респондентов за 9м2024 не превысило прошлогоднего значения и составило 344 тыс. штук. Повышение ключевой ставки и, как следствие, увеличение размера лизинговых платежей обусловили рост средней суммы лизингового договора с 12,4 до 15,8 млн рублей или на 28%, что кратно превышает официально заявленный уровень инфляции (для сравнения, стоимость нового легкового автомобиля за тот же период выросла на 23%). Увеличению средней стоимости договоров также способствовал рост объема сделок в корпоративных сегментах, которые отличаются более длительными сроками и соответственно большим размером финансовых надбавок. Динамика лизингового бизнеса соответствует темпам роста российской экономики, в связи с чем доля нового бизнеса в ВВП сохранилась на уровне прошлого года – 3,2%. Высокий объем лизингового бизнеса в 3кв2024 обусловил прирост лизингового портфеля на 26% за 9м2024 (12,5 трлн рублей на 01.10.2024). ЧИЛ по рынку показывает более скромную динамику относительно портфеля, составив 4,79 трлн рублей на 01.10.2024 (+4,2% к 01.01.2024), поскольку рассчитывается путем дисконтирования будущих платежей.

Вячеслав Спиров,

вице-президент Банка ГПБ (АО), генеральный директор группы «Газпромбанк Лизинг»:«Я бы выделил две основные тенденции. Первая – это рост ключевой ставки. Вторая – высокие объемы продаж прошлого года, в значительной степени удовлетворившие отложенный спрос за предыдущие периоды. Совокупность этих факторов привела к тому, что лизинговый рынок практически перестал расти».

Объем нового бизнеса розничных сегментов за 9м2024 показал отрицательную динамику относительно аналогичного периода прошлого года (-4%). Основное снижение пришлось на грузовые автомобили (-90 млрд рублей или -11%) и строительную технику (-69 млрд рублей или -18%). Снижение темпов роста нового бизнеса с грузовым автотранспортом отражает значительную степень реализации отложенного спроса в 2023 году и неблагоприятную экономическую конъюнктуру 2024-го в связи с продолжающимся увеличением цен и высокой стоимостью лизинговых услуг. Объем продаж новых грузовых автомобилей по итогам 9м2024 снизился на 12% относительно аналогичного периода прошлого года1. Спрос на строительную технику уменьшился в связи с замедлением темпов роста строительного сектора на фоне завершения льготных ипотечных программ и снижения покупательской способности населения из-за удорожания недвижимости и высоких ставок по кредитам. В текущих рыночных условиях строительные компании снижают инвестиционную активность, чтобы избежать в дальнейшем накопления нереализованных объектов недвижимости. Наибольший прирост в абсолютном выражении среди розничных сегментов показали легковые автомобили (+55 млрд рублей или +13%), продажи которых в отличие от грузовых увеличиваются: за 9м2024 новых легковых авто продано на 61% больше, чем за 9м20232. Рост цен на услуги такси (за 10м2024 на 12%3) повышает популярность каршеринга, стоимость пользования которым также увеличилась, но в меньшей степени: за 9м2024 средний чек на услуги каршеринга вырос на 4% к аналогичному периоду прошлого года4). Так, «Делимобиль» за 9м2024 увеличил свой автопарк на 26%, а доля россиян с водительскими правами, пользующихся арендой автомобилей за тот же период выросла с 18 до 25%5). Развитие электронной коммерции и доставки готовой еды обусловили рост потребности в водителях-курьерах по России на 222% за период с 01.04.2023 по 01.04.20246). Несмотря на положительную динамику лизинга легковых автомобилей, снижение темпов роста сегмента грузовиков привело к сокращению доли автолизинга в новом бизнесе по итогам 9м2024 до 49% (с 2019 по 2023 год отмечался стабильный рост – с 31 до 53%).

Максим Гончарук,

генеральный директор компании «ДельтаЛизинг»:«Текущий уровень ключевой ставки становится заградительным, что охлаждает спрос и вынуждает наш целевой сегмент – клиентов МСБ – пересматривать планы инвестирования в бизнес».

Темп роста корпоративных сегментов снизился: за 9м2024 объем нового бизнеса увеличился на 53% относительно 9м2023 против 114% годом ранее. Авиационный транспорт и водные суда, продолжающие испытывать сложности в связи с невысокими производственными мощностями, а также нехваткой импортных комплектующих и отечественных аналогов, показали снижение нового бизнеса на 20 и 53% соответственно. Положительную динамику корпоративным сегментам обеспечили лизинг железнодорожной техники (+150 млрд рублей или +44%) и недвижимости (+122 млрд рублей относительно очень низкого объема 9м2023). Основной рост сегмента железнодорожной техники пришелся на 3кв2024 и представлен крупными сделками «ГТЛК», которая в августе 2024-го подписала контракт на строительство и поставку 41 высокоскоростного поезда для высокоскоростной магистрали Москва – Санкт-Петербург. Основной прирост лизинга недвижимости также приходится на 3кв2024 и представлен разовыми сделками компании «Сбербанк Лизинг» (ГК), предлагающей лизинг коммерческой недвижимости (торговые площади, офисы, склады). Без указанных крупных сделок компаний «ГТЛК» и «Сбербанк Лизинг» (ГК) в 3кв2024 корпоративные сегменты продемонстрировали бы снижение нового бизнеса за 9м2024 на 21% относительно аналогичного периода прошлого года.

Владимир Добровольский,

заместитель генерального директора компании «ГТЛК»:«В текущем году мы провели первые сделки по программе льготного лизинга беспилотников и законтрактовали поставку беспилотников по плану государственного гражданского заказа (ГГЗ), вошли в контур президентского проекта по созданию высокоскоростной ж/д магистрали Москва – Санкт-Петербург, заключив контракт на строительство и поставку 41 серийного инновационного поезда».

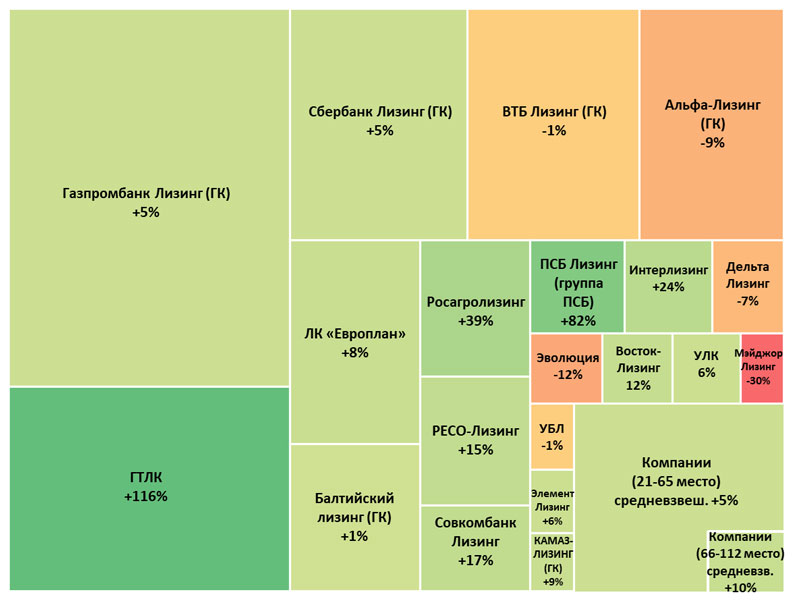

По объему нового бизнеса за 9м2024 компания «Газпромбанк Лизинг» (ГК) показала прирост к аналогичному периоду 2023-го на 5% или на 28 млрд рублей. Вторую позицию заняла «ГТЛК», показавшая максимальную среди компаний топ-20 динамику бизнеса (+183 млрд рублей или +119%), третье место удерживает «Сбербанк Лизинг» (ГК) (+12 млрд рублей или +5%). Концентрация лизингового рынка усиливается: по итогам 9м2024 на топ-10 компаний приходится 80 против 77% нового бизнеса годом ранее, в то время как по итогам 2021-го значение составляло 64%. Если по итогам 1пг2024 уровень 2 трлн рублей по объему лизингового портфеля преодолела только компания «Газпромбанк Лизинг» (ГК), то по итогам 9 месяцев к ней присоединились «ГТЛК» и «Сбербанк Лизинг» (ГК). Таким образом, на топ-3 лизингодателей приходится 57% совокупного портфеля по рынку на 01.10.2024 против 52% на начало текущего года.

Таблица 1. Топ-20 лизинговых компаний России по объему нового бизнеса за 9м2024

| Место по НБ | Наименование компании | ИНН | Кредитный рейтинг «Эксперт РА» на 02.12.24 | НБ за 9м24, млн руб. | Прирост НБ за 9м24 к 9м23, % | Новые договоры за 9м24, млн руб. | Лизинговый портфель на 01.10.24, млн руб. | |

| 01.10.24 | 01.10.23 | |||||||

| 1 | 1 | Газпромбанк Лизинг (ГК) | 7728294503 | 619 540 | 5 | 1 131 589 | 2 327 212 | |

| 2 | 5 | Государственная транспортная лизинговая компания | 7720261827 | 335 787 | 119 | 1 144 498 | 2 605 844 | |

| 3 | 3 | Сбербанк Лизинг (ГК) | 7707009586 | 240 709 | 5 | 585 838 | 2 146 515 | |

| 4 | 2 | ВТБ Лизинг (ГК) | 7709378229 | ruAA | 231 724 | -1 | 479 400 | 1 144 799 |

| 5 | 4 | Альфа-Лизинг (ГК) | 7728169439 | 195 122 | -9 | 406 314 | 876 786 | |

| 6 | 6 | ЛК «Европлан» | 9705101614 | ruAA | 154 810 | 8 | н.д. | 450 341 |

| 7 | 7 | Балтийский лизинг (ГК) | 7812022787 | ruAA- | 111 987 | 1 | 186 095 | 289 322 |

| 8 | 9 | Росагролизинг | 7704221591 | ruAA- | 87 158 | 39 | 158 974 | 364 118 |

| 9 | 8 | РЕСО-Лизинг | 7709431786 | ruAA- | 82 470 | 15 | 149 063 | 225 973 |

| 10 | 10 | Совкомбанк Лизинг | 7709780434 | ruAA- | 55 035 | 17 | 91 663 | 128 975 |

| 11 | 14 | ПСБ Лизинг (группа ПСБ) | 7722581759 | 51 165 | 82 | 151 483 | 448 582 | |

| 12 | 12 | Интерлизинг | 7802131219 | ruA | 47 780 | 24 | 76 853 | 107 747 |

| 13 | 11 | ДельтаЛизинг | 2536247123 | ruA+ | 38 682 | -7 | 58 161 | 132 898 |

| 14 | 13 | ЛК Эволюция | 9724016636 | ruBBB+ | 29 601 | -12 | 48 756 | 66 698 |

| 15 | 17 | Восток-Лизинг | 1644031715 | 28 606 | 16 | 45 098 | 60 511 | |

| 16 | 15 | Универсальная лизинговая компания | 2721084628 | 27 939 | 6 | 43 357 | 75 557 | |

| 17 | 16 | Мэйджор Лизинг | 5024093363 | 17 408 | -30 | 29 511 | 60 940 | |

| 18 | 19 | УралБизнесЛизинг | 1835061171 | ruBB+ | 16 955 | -1 | 31 948 | 55 601 |

| 19 | 22 | Элемент Лизинг | 7706561875 | ruA | 16 297 | 6 | 25 657 | 30 608 |

| 20 | 23 | КАМАЗ-ЛИЗИНГ (ГК) | 1650130591 | 14 966 | 9 | 27 023 | 73 154 | |

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

График 4. Концентрация нового бизнеса на игроках и их динамика за 9м2024

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

Александр Соломенцев,

Директор департамента по работе с инвесторами, РЕД СОФТ:«Можно отметить, что размер бизнеса играет важную роль. Чем больше компания и более широкое географическое представление, тем более сложная ИТ-инфраструктура требуется для обеспечения непрерывности деятельности».

Качество активов под давлением

На рынке растет объем досрочно расторгаемых договоров: лизингодатели изымают имущество у неплатежеспособных клиентов для последующей его реализации в рынок или повторной сдачи в аренду. При этом лизингодатели отмечают, что даже высоколиквидное изъятое имущество в 2024-м стало продаваться на вторичном рынке хуже, чем в прошлом году, – указанное приводит к увеличению срока реализации и дисконта по такому имуществу. По данным, полученным в рамках анкетирования, мы отмечаем снижение качества лизинговых активов: доля ЧИЛ с просроченной задолженностью более 90 дней7за период с 01.10.2023 по 01.10.2024 выросла с 0,8 до 1,6%, а доля изъятого имущества в ЧИЛ – с 1,2 до 2,8%. Таким образом, совокупная доля обесцененных активов выросла с 2% на 01.10.2023 до 4,4% на 01.10.2024.

Денис Анисимов,

директор департамента кредитных и лизинговых операций «РЕАЛИСТ БАНКА»:«Маржинальность снижается по причине более высоких издержек привлечения в 2024-м, когда стоимость фондирования увеличивалась в течение всего года, а компании старались сохранить прежние графики лизинговых платежей без пересмотра».

Таблица 2. Основные финансовые показатели по розничным и универсальным бизнес-моделям

| Показатель | 01.10.22 | 01.10.23 | 01.10.24 |

| Доля ЧИЛ с просроченной задолженностью более 90 дней, % | 0,7 | 0,8 | 1,6 |

| Доля изъятого имущества в ЧИЛ, %* | 1,5 | 1,2 | 2,8 |

| Рентабельность капитала (в годовом выражении), % | 18,5 | 17,8 | 16,8 |

| Долг/Капитал | 5,7 | 7,6 | 7,3 |

| Коэффициент автономии, % | 15 | 12,7 | 13,4 |

* Объем изъятого имущества, используемый в числителе, учитывается и в знаменателе вместе с ЧИЛ.

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

В условиях очень высоких процентных ставок лизинговые компании вместо дорогих банковских кредитов предпочитают пользоваться собственными средствами, не распределяя прибыль, а направляя ее на развитие бизнеса. Как следствие, уровень капитализации в лизинговом секторе увеличился на фоне сокращения темпов роста нового бизнеса: коэффициент автономии за период с 01.10.2023 по 01.10.2024 вырос с 12,7 до 13,4%, в результате соотношение Долг/Капитал показало небольшое снижение – с 7,6 до 7,3. Годом ранее мы отмечали, что 2024?й после взрывного роста 2023-го станет для лизингового рынка определяющим в части качества активов и капитализации лизинговых компаний и, как следствие, их возможностей по привлечению фондирования и дальнейшему росту. По итогам 9м2024 мы отмечаем снижение качества активов лизинговых компаний, однако в месте с этим коэффициент автономии капитала и его рентабельность в среднем по рынку все еще находятся на комфортном уровне.

Оксана Цветкова,

генеральный директор компании «Комиссар Онлайн»:«Объемы изымаемой техники безусловно растут. В первую очередь с данной проблемой столкнулись представители малого и среднего бизнеса».

Рустам Назаров,

генеральный директор компании «РЕСО-Лизинг»:«Мы считаем, главное – соблюдение баланса привлечения инвестиций с постоянной и плавающей ставкой. И опять же основным мероприятием по удержанию прибыльности является регулярный пересмотр фондирования будущих периодов».

Доля собственных средств в источниках финансирования за 9м2024 составила 11%, что на 4 п. п. выше прошлогоднего значения. Рост доли в структуре источников финансирования показали также облигации, а именно с 6 до 8%. Лизинговые компании в ожидании ужесточения денежно-кредитной политики регулятора привлекали средства путем выпуска облигаций, чтобы таким образом зафиксировать процентные ставки на среднесрочном горизонте. Средняя стоимость облигаций в лизинговом секторе на 01.10.2024 составила 15,2%, что выше, чем у банков, но ниже, чем у прочих финансовых институтов, что может свидетельствовать о более позитивном отношении инвесторов к лизинговой отрасли.

«Абсолютный минимум автоматизации для лизинговых компаний – это надежное решение регуляторных задач: учет по ФСБУ 25 и передача сведений в БКИ с учетом реалий цифрового мира».

Вызовы лизинговой отрасли

Рейтинговое агентство «Эксперт РА» в рамках исследования провело анкетирование лизинговых компаний с целью определить, с какими основными вызовами лизинговому бизнесу пришлось столкнуться по итогам работы за 9м2024.

График 7. Структура вызовов лизингового бизнеса, по мнению респондентов

Источник: «Эксперт РА» по данным анкетирования 87 лизинговых компаний

- Рыночная макроконъюнктура обуславливает выделение на 1-м месте в структуре лизинговой проблематики 2024 года удорожание фондирования (30%), которое в своей деятельности отмечают как крупные, так и небольшие компании. Повышение стоимости ресурсной базы сказывается на маржинальности лизингового бизнеса, поскольку процентные ставки не в полной мере ретранслируются на лизингополучателей.

- Удорожание фондирования приводит и к следующей по популярности проблеме рынка – к снижению спроса (16% в структуре проблематики). Если действующие договоры лизинга могут не пересматриваться на предмет их стоимости для сохранения лояльности клиентов, то новые сделки заключаются по повышенным ставкам и клиентам для принятия решения о приобретении техники в лизинг нужно рассчитать экономические выгоды в текущих рыночных условиях, чтобы быть уверенными в окупаемости инвестиций в приемлемые сроки.

- Причиной снижения клиентского спроса также является и продолжающийся рост цен, который респонденты отмечают в числе основных проблем (15% в структуре проблематики). Удорожание предметов лизинга происходит как вследствие инфляционной составляющей, так и в результате повышения утилизационного сбора, ослабления курса рубля, а также ограничения параллельного импорта, обуславливающего нехватку техники в отдельных сегментах.

- Увеличение процентных ставок по действующим договорам лизинга приводит к росту себестоимости услуг бизнеса, арендующего машины и оборудования. Как следствие, если рост затрат не получается в полной мере перераспределить на конечных потребителей, образуется дефицит или разрыв ликвидности, приводящий к ухудшению платежеспособности лизингополучателей (15% в структуре проблематики). Ситуацию усугубляет агрессивный рост лизинговых портфелей в прошлом году и его постепенное вызревание.

- Если по итогам 9м2023 лизингодатели в значительной мере отмечали проблемы со сроками оплаты и поставок техники из Китая, то в 2024-м этот вопрос отошел на второй план и занимает 12% в структуре проблематики. Дилеры налаживают логистические цепочки, китайские производители повышают уровень сервиса и сами помогают организовать проведение платежей.

- Нехватка фондирования занимает в структуре проблематики всего 6%. Кредитные организации и публичный рынок заимствований в большей степени готовы и продолжали инвестировать в лизинговый бизнес, но, соответственно, по возросшим ставкам.

- Проблема дефицита техники и оборудования в 2024-м стала менее актуальной – занимает 6% в структуре проблематики (годом ранее – 17%). Потребности бизнеса во многом удовлетворяются продолжающейся экспансией китайских брендов на российский рынок.

Рустем Мухамедов,

генеральный директор компании «Регион Лизинг»:«Хороший потенциал мы видим в сегментах телеком-оборудования, фармакологического и пищевого оборудования, энергетики. Там активно реализуются программы модернизации».

Прогноз рынка на 2024–2025 годы

Агентство «Эксперт РА» по итогам 2024 года ожидает снижение объема нового бизнеса на 8–10%, что будет соответствовать порядка 3,2–3,3 трлн рублей. Текущий год проходит в условиях жесткой денежно-кредитной политики регулятора, что вместе с ростом цен и высокой степенью удовлетворения спроса в 2023-м оказало сдерживающее влияние на динамику лизингового рынка в России.В 3кв2024 наблюдалось некоторое оживление лизинга, обусловленное разовыми сделками отдельных компаний, однако в конце года на фоне роста ключевой ставки и слабой инвестиционной активности предпринимателей объем нового бизнеса покажет более скромную динамику, несмотря на сезонный фактор (как правило, последний квартал демонстрирует самые высокие объемы). В 2025-м на лизинговый бизнес продолжат оказывать давление сложная рыночная конъюнктура и еще большая неопределенность относительно инфляционных ожиданий и ключевой ставки, что может привести к сокращению объема нового бизнеса не менее чем на 20% к текущему году. Сценарный прогноз в разрезе сегментов рынка на следующий год агентство подготовит в рамках исследования по итогам 2024 года.

Денис Лисак,

начальник отдела лизинга компании «Урал СТ»:«Улучшить ситуацию может только снижение ставки рефинансирования либо разработка программ субсидирования и увеличения суммы компенсации затрат лизингополучателей».

График 8. По итогам 2024 года объем нового бизнеса снизится на порядка 8%

Источник: оценка и прогноз агентства «Эксперт РА»

Методология

Рейтинговое агентство «Эксперт РА» проводит исследования рынка лизинга и составляет списки крупнейших лизинговых компаний по итогам каждого года, полугодия и 9 месяцев. В исследовании по итогам 9м2024 приняли участие 111 лизинговых компаний.

В проекте «Российский лизинг» может принять участие любая лизинговая компания (или группа аффилированных компаний), зарегистрированная как юридическое лицо на территории РФ, осуществляющая деятельность по предоставлению оборудования и других объектов в финансовую аренду. Исследование проводится на основе анализа анкетных данных, предоставленных лизингодателями – участниками проекта.

В исследовании мы не учитывали долю рынка, приходящуюся на компании, чья деятельность ориентирована исключительно на распределение ресурсов внутри холдингов с использованием возможностей налоговой оптимизации. Информация об этих компаниях обычно недоступна, а их деятельность находится вне тенденций, характерных для рыночных лизинговых компаний.

В составе лизинговых сделок мы считаем необходимым выделить оперативный лизинг. В настоящее время мы не корректируем расчет новых сделок на сумму договоров оперативного лизинга, хотя и отмечаем, что их экономическая суть и технологии осуществления различны. Мы хотим обратить внимание на то, что основные термины, используемые в исследовании, трактуем следующим образом.

Новый бизнес – это стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС (соответствует методике Leaseurope: New business is the total value of assets provided during the period, excluding VAT and finance charges).

Сумма новых договоров лизинга – это вся сумма платежей по договорам лизинга, заключенным за рассматриваемый период, с учетом НДС.

При этом критерии учета новых сделок для обоих показателей одинаковы – должно выполняться одно или оба условия: получен ненулевой аванс от клиента для осуществления сделки либо лизингодателем приобретен предмет лизинга для его передачи клиенту.

В новые сделки оперативного лизинга (арендные сделки) включаются сделки, по смыслу являющиеся оперативным лизингом, но юридически оформленные как договор аренды, по которым в рассматриваемый период получен первый арендный платеж.

Объем профинансированных средств – средства, потраченные лизинговой компанией в рассматриваемом периоде по текущим сделкам для их исполнения (закупка оборудования, получение лицензий, монтаж и прочие расходы, произведенные лизингодателем).

Объем полученных платежей – это общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода.

Текущий портфель компании (объем лизинговых платежей к получению) – объем задолженности лизингополучателей перед лизингодателем по текущим сделкам (с отчетной даты до конца срока) за вычетом задолженности, просроченной более чем на два месяца.

Показатели объема полученных лизинговых платежей и объема текущего портфеля характеризуют эффективность деятельности компании в предшествующих исследуемому периодах.

Чистые инвестиции в лизинг (ЧИЛ в соответствии с ФСБУ 25/2018) представляют собой валовые инвестиции в лизинг (без учета операционной аренды), дисконтированные с использованием процентной ставки по лизинговому договору.

Все показатели по компаниям, кроме нового бизнеса, приводятся с учетом НДС.

Активы, переданные в операционную аренду – остаточная стоимость активов, переданных в аренду, по которым компания не передает практически все риски и выгоды, связанные с владением активом.

Авансы, выданные поставщикам – авансы, уплаченные поставщикам под приобретение объектов основных средств, предназначенных для передачи в лизинг (аренду), за вычетом созданного резерва, полученных авансов от клиентов и НДС, подлежащего к вычету.

Активы – общая величина активов, код 1600 формы 1 Бухгалтерского баланса.

Капитал – итого раздел III формы 1 Бухгалтерского баланса.

Чистая прибыль – код 2400 формы 2 Отчета о финансовых результатах.

Для проверки правильности предоставляемых компаниями сведений соотносятся показатели портфеля, нового бизнеса и полученных платежей за несколько временных промежутков, что демонстрирует нехарактерные сдвиги в объемах деятельности. Рост или падение объемов деятельности в предыдущих периодах влечет соответствующие изменения в денежных потоках (полученных платежах), которые также анализируются нами как критерий оценки достоверности предоставляемой информации.

Приложение 1. Объем и динамика рынка

Таблица 1. Индикаторы развития рынка

| Показатели | 9М2021 | 2021 | 9М2022 | 2022 | 9М2023 | 2023 | 9М2024 |

| Объем нового бизнеса (стоимости имущества), млрд руб. | 1 505 | 2 280 | 1 280 | 1 980 | 2 490 | 3 590 | 2 632 |

| Темпы прироста (период к периоду), % | 53,6 | 61,7 | -15,0 | -13,2 | 94,5 | 81,3 | 5,7 |

| Сумма новых договоров лизинга, млрд руб. | 2 205 | 3 370 | 2 060 | 3 209 | 4 270 | 6 830 | 5 449 |

| Темпы прироста (период к периоду), % | 54,2 | 65,2 | -6,6 | -4,8 | 107,3 | 112,9 | 27,6 |

| Концентрация на топ-10 компаний в объеме нового бизнеса, % | 64,0 | 63,2 | 73,8 | 75,4 | 76,6 | 77,6 | 80,3 |

| Объем полученных лизинговых платежей, млрд руб. | 1 080 | 1 595 | 1 267 | 2 029 | 1 610 | 2 370 | 2 262 |

| Темпы прироста (период к периоду), % | 30,1 | 50,5 | 17,3 | 27,2 | 27,1 | 16,8 | 40,5 |

| Объем профинансированных средств, млрд руб. | 1 500 | 2 130 | 1 377 | 2 212 | 2 670 | 3 870 | 2 544 |

| Совокупный портфель лизинговых компаний, млрд руб. | 5 810 | 6 450 | 6 200 | 6 750 | 8 140 | 9 920 | 12 497 |

| Темпы прироста (за период), % | 12,4 | 15,7 | -3,9 | 4,7 | 31,3 | 47,0 | 53,5 |

| ВВП России (в текущих ценах по данным Росстата), млрд руб. | 79 333 | 131 015 | 77 746 | 127 740 | 79 923 | 171 041 | 83 120 |

| Доля лизинга (объём нового бизнеса) в ВВП, % | 1,9 | 1,7 | 1,6 | 1,6 | 3,1 | 2,1 | 3,2 |

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

Таблица 2. Структура рынка по видам имущества

| Вид имущества | Доля в НБ за 9м2023, % | Доля в НБ за 9м2024, % | Динамика сегмента, % | Доля в портфеле на 01.10.2024, % |

| Грузовой автотранспорт | 34,27 | 29,00 | -11 | 19,5 |

| Железнодорожная техника | 13,55 | 18,52 | 44 | 29,3 |

| Легковые автомобили | 16,56 | 17,75 | 13 | 9,7 |

| Строительная техника | 15,56 | 12,08 | -18 | 8,0 |

| Недвижимость | 0,24 | 4,88 | 2 007 | 11,9 |

| Сельскохозяйственная техника | 3,46 | 3,43 | 5 | 3,0 |

| Автобусы и троллейбусы | 2,61 | 2,60 | 5 | 2,3 |

| Машиностр. и металлообраб. оборудование | 2,20 | 2,09 | 0 | 1,3 |

| Суда (морские и речные) | 2,93 | 1,30 | -53 | 5,7 |

| Погрузчики и складское оборудование | 0,89 | 1,09 | 30 | 0,7 |

| Авиационный транспорт | 1,24 | 0,94 | -20 | 3,9 |

| Оборудование для нефте- и газодобычи и переработки | 0,68 | 0,54 | -17 | 0,6 |

| Оборудование для пищевой промышленности, вкл. холодильное и оборудование для ресторанов | 0,44 | 0,39 | -5 | 0,3 |

| Медицинская техника и фармацевтическое оборудование | 0,23 | 0,37 | 68 | 0,2 |

| Энергетическое оборудование | 0,32 | 0,31 | 4 | 0,2 |

| Телекоммуникационное оборудование, оргтехника, компьютеры | 0,56 | 0,28 | -48 | 0,4 |

| Деревообрабатывающее оборудование | 0,19 | 0,22 | 22 | 0,1 |

| Оборудование для ЖКХ | 0,24 | 0,13 | -41 | 0,1 |

| Полиграфическое оборудование | 0,08 | 0,11 | 52 | 0,1 |

| Прочее имущество | 3,75 | 3,97 | 12 | 2,7 |

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

Приложение 2. Рэнкинг ЛК по итогам 9м2024

- Рэнкинг лизинговых компаний России по итогам 9м2024

- Рэнкинг ЛК по объему нового бизнеса в разрезе оборудования

- Рэнкинг ЛК по объему нового бизнеса с МСБ в разрезе оборудования

- Рэнкинг ЛК по объему нового бизнеса в разрезе клиентов

- Рэнкинг ЛК по объему нового бизнеса в разрезе регионов

- Рэнкинг ЛК по объему портфеля

- Рэнкинг ЛК по объему портфеля в разрезе оборудования

- Рэнкинг ЛК по числу заключенных сделок

- Рэнкинг ЛК по объему профинансированных средств

- Рэнкинг ЛК по объему нового бизнеса (оперативный лизинг)

- Рэнкинг ЛК по объему портфеля (оперативный лизинг)

Приложение 3. Интервью

Конкурентная борьба за клиента усиливается, так как многие инвестиционные программы в текущих условиях откладываются на будущий период

Генеральный директор, Регион Лизинг, Рустем Мухамедов |

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- Конкурентная борьба за клиента усиливается, так как многие инвестиционные программы в текущих условиях откладываются на будущий период. Усиление этой борьбы – один из важных факторов давления на маржинальность лизинговых компаний.

Розничные лизинговые компании стараются компенсировать падение маржинальности по процентным доходам за счет роста объема более маржинальных непроцентных доходов.

В корпоративном сегменте возможности наращивания непроцентных доходов ограничены. Поэтому ключевым фактором сохранения маржинальности является сплав гибкой риск-политики, высокой эффективности привлечения кредитных ресурсов и внутренних бизнес-процессов.

- Какие государственные программы оказывают влияние на лизинговый рынок в настоящее время в большей степени? В каких сегментах ощущается недостаток государственного финансирования?

- Традиционно возможностями государственной субсидии активно пользуется автосегмент. Положительная динамика роста этого сегмента подтверждает это.

Сегмент, которому не хватает имеющихся программ субсидирования, – это оборудование. Потребности в обновлении и импортозамещении в этом сегменте огромные. Но на замещение технологий и производство отечественного оборудования требуются существенные ресурсы. Самостоятельно инвестировать их в условиях высокой ключевой ставки многие лизингополучатели не в состоянии. Нужна помощь государства.

С оптимизмом смотрим на новый нацпроект «Инфраструктура для жизни», который продолжит мероприятия дорожного и жилищного нацпроектов. По прогнозам на него будет направлено до 1,17 трлн рублей. Большая часть средств пойдет на строительство и модернизацию федеральных трасс, приграничных КПП, автоматизацию систем мониторинга безопасности и качества автодорог. Это поддержит положительную динамику сегмента дорожно-строительной техники.

- Какие тенденции в лизинге легковых и грузовых автомобилей можно выделить в 2024 году? Какую динамику в сегменте ожидаете в 2025 году?

- В 2023 году исторического максимума достигли продажи грузовых машин. Спрос стимулировался развитием серьезных инфраструктурных проектов, ростом жилищного и прочего строительства. Это подстегнуло спрос на лизинг самосвалов. Активно рос рынок логистических услуг, связанных с автомобильными перевозками. Развитие логистики стимулировало спрос на седельные тягачи.

В 2024-м продажи грузовых автомобилей ниже прошлогодних. Ряд негативных факторов ограничил рост сегмента.

Из-за высокой ключевой ставки не все автотранспортные компании справляются с лизинговыми платежами. В последние месяцы на вторичном рынке грузовиков появилось много изъятых свежих машин, что оказывает негативное влияние на рынок новых машин.

Дефицит транспорта на рынке по-прежнему сохраняется, а средний возраст грузовой техники увеличивается. Ситуация обострилась на фоне развития интернет-торговли и роста внутригородских грузоперевозок, которые повысили спрос на грузовые автомобили малой грузоподъемности.

Небольшие компании, занимающиеся автомобильными грузоперевозками, начинают отказываться от грузовиков в лизинг из-за роста его стоимости и переходить на аутсорсинг.

Ситуацию также усложняют новые ставки утилизационного сбора, вступившие в силу 1 октября. В результате многие начинают переключаться на аренду подержанной техники.

В других сегментах можно отметить тренд на обновление городских автопарков общественного транспорта. Лизинг для муниципальных предприятий является одним из эффективных и востребованных инструментов для модернизации.

- Как изменились условия лизинговых договоров в 2024 году (срочность договора, размер аванса, сроки поставки, сервис и т. д.)? Какие условия стали ключевыми для лизингополучателя при выборе компании?

- Рост ключевой ставки увеличивает нагрузку лизингополучателей по обслуживанию долга. Стремясь снизить эту нагрузку и выполнить планы по модернизации, часть клиентов идет на сокращение срока договора лизинга и увеличение суммы аванса. Это уменьшает размер ежемесячных платежей.

Но в целом каких-то существенных изменений в условиях наших договоров лизинга мы не отмечаем.

- Какие направления будут приоритетными для вашей компании и какие меры будут предприниматься для повышения конкурентоспособности на рынке в 2025 году?

- Мы видим потенциал своего роста в сегментах грузового транспорта, строительной и спецтехники.

Растет потребность в складских и производственных помещениях. Это придаст импульс лизингу недвижимости.

В среднесрочной перспективе мы внимательно следим за сегментом ж/д техники. Грузоперевозки будут продолжать расти, что создаст дополнительный спрос на вагоны повышенной грузоподъемности и новые типы вагонов. Продолжение тренда контейнеризации грузов будет способствовать спросу на платформы для перевозки контейнеров и строительству дополнительных транспортно-логистических центров. Также продолжится процесс обновления текущего парка подвижного состава с учетом прогнозируемого выбытия вагонов по сроку службы.

Не удовлетворен спрос в новых станках и производственном оборудовании. Потребности в обновлении и импортозамещении огромные.

Хорошие потенциал мы видим в сегментах телеком-оборудования, фармакологического и пищевого оборудования, энергетики. Там активно реализуются программы модернизации.

Мы запустили собственную программу субсидирования

Начальник отдела лизинга, "Урал СТ", Денис Лисак |

- Опишите основные особенности взаимодействия вашей компании с лизинговым бизнесом. Как менялось сотрудничество с лизингодателями в 2024 году и чего ожидаете в 2025-м?

- В 2024 году мы держим на складе более 500 единиц самой востребованной техники в наличии, но рынок перешел от продавца к покупателю. Высокая ключевая ставка и постоянное ее увеличение охлаждают спрос на технику. Поэтому для поддержки наших покупателей и сокращения расходов на приобретение мы запустили собственную программу субсидирования, выбрав девять лизинговых компаний. При продаже нашей техники в лизинг мы компенсируем часть аванса за клиента.

- Как бы вы охарактеризовали динамику и результаты деятельности компании по итогам работы в 2024 году? Что можете выделить в качестве основных достижений? Каких планов и целей не удалось достигнуть и почему?

- В начале 2024 года был стабильный спрос на технику, но часть клиентов формировали отложенный спрос в ожидании снижения ключевой ставки, чего не произошло. Многие заключали договоры с плавающей ставкой в надежде на то, что при ее снижении уменьшится лизинговый платеж, и после ее очередного повышения в лизинговых компаниях начались просрочки платежей и изъятия. Это оказало влияние и на наши продажи.

- Как вы оцениваете перспективы отечественных производителей техники, в т. ч. в рамках импортозамещения? Какие проблемы в секторе уже решены, а какие предстоит преодолеть?

- Перспективы очень хорошие для компаний, у кого локализация позволяет вернуть утилизационный сбор. На нашем предприятии полный цикл, и мы используем в производстве необходимое число отечественных комплектующих для возмещения утилизационного сбора, поэтому мы можем конкурировать по цене с иностранными производителями, которых очень много пришло на наш рынок. В России стали появляться производства комплектующих в рамках импортозамещения в связи с невозможностью закупки комплектующих из недружественных стран.

- Какие государственные программы оказывают влияние на лизинговый рынок в настоящее время в большей степени? В каких сегментах ощущается недостаток государственного финансирования?

- Основная программа, которая оказывает влияние на рынок, это программа субсидирования МПТ. Субсидия, выделяемая государством, помогает компенсировать часть затрат при покупке в лизинг, это очень хорошо стимулирует покупательский спрос, но хотелось бы чтобы данная субсидия распространялась на прицепную технику. Наше предприятие имеет заключения МПТ на все производимые полуприцепы, но на них пока действует только собственная программа субсидирования от производителя, по которой мы компенсируем 220 тыс. рублей в лизинговую компанию за клиента.

- Какие сложности, по вашему мнению, испытывает сегодня лизинговый бизнес и что может способствовать их преодолению в 2025 году?

- Основной сложностью и проблемой, как мне кажется, является ключевая ставка. Перспектив ее падения в ближайшие месяцы нет, пока только разговоры о ее повышении. Это не добавляет оптимизма. Также есть большое количество изъятой техники. Улучшить ситуацию может только снижение ставки рефинансирования либо разработка программ субсидирования и увеличения суммы компенсации затрат лизингополучателей – другого выхода, как мне кажется, нет. Наша компания, я повторюсь, запустила собственную программу субсидирования для этих целей, и мы планируем ее продлить на 2025 год.

Объемы изымаемой техники безусловно растут

Генеральный директор, Комиссар Онлайн, Оксана Цветкова |

- Опишите основные особенности взаимодействия вашей компании с лизинговым бизнесом. Как менялось сотрудничество с лизингодателями в 2024 году и чего ожидаете в 2025-м?- Сопровождение сделки под ключ от а до я:

- осмотр/оценка имущества ЛК. Фотофиксация, установка оборудования слежения, маркировка ПЛ (если потребуется) – комплексный подход, который позволит определить факт наличия; идентификацию; состояние ПЛ;

- качественная проверка документации на сделке. Акт приема-передачи, отгрузочные документы, доверенности (при необходимости);

- предотвращение мошеннических схем на сделке в случае непосредственной вовлеченности клиентского менеджера. Отгрузку осуществляет незаинтересованное лицо, комиссар со стороны;

- представление интересов ЛК в госорганах (ГИБДД; ГТН; ФССП). Постановка на учет, в т. ч. сразу после отгрузки ПЛ; снятие с учета; снятие ограничений, наложенных на ПЛ; получение различных видов справок;

- изъятие ПЛ, в т. ч. и минимизация возможных убытков от расторжения договора лизинга (грамотное разъяснение; беседа с ЛП, итог которой – добровольная выдача ПЛ либо возобновление платежей по договору);

- выезд на задачи ЛК во все уголки России (обхват сотрудниками от Калининграда до Камчатки).

2024-й для ЛК стал непростым годом: увеличение ключевой ставки, снижение уровня авансов, высокая конкуренция, рост цен на иностранный транспорт и т. д. Но, несмотря на все сложности, рынок подстраивается под новые условия, объемы лизинга растут, а мы помогаем нашим партнерам качественно и быстро развиваться.

- Какие сложности при организации контроля за лизинговым имуществом приходится преодолевать компании? Какие мероприятия позволяют оптимизировать процесс контроля?

- Организация выездов в труднодоступные уголки России, так как ПЛ находятся в работе на закрытых территориях (сложности в большей части логистические: проработка, составление маршрутов, состыковки по вылетам самолетов, вертолетов либо вездеходов и сбор необходимых документов для пропуска на территорию).

Как правило, сталкиваемся с нежеланием ЛП демонстрировать ПЛ в случае ненадлежащего исполнения договора лизинга, при просрочках по платежам (ЛП напуган, он боится любого звонка из ЛК, так как до этого ему позвонили и уже пригрозили изъятием ПЛ. Важно! Грамотно донести до ЛП информацию по предстоящему мониторингу ПЛ, рассказать про возможные решения сложившейся ситуации и выяснить причину возникших проблем).

- Имеются ли, по вашему мнению, повышенные риски значительного увеличения объема изъятой техники в каких-либо сегментах и почему? Каковы ваши ожидания по динамике объема изъятий предметов лизинга в 2025 году?

- Объемы изымаемой техники безусловно растут. В первую очередь с данной проблемой столкнулись представители малого и среднего бизнеса, которые не в силах обслуживать лизинг из-за снижения платежеспособности на фоне общей макроэкономической ситуации: рост ключевой ставки, ставок финансирования, сокращение инфраструктурных проектов, а также повышение цен на топливо и автозапчасти. Под изъятие попадает колесная китайская техника, которой был перенасыщен рынок перед повышением утилизационного сбора.

С учетом увеличившихся объемов изымаемой техники в 2024 году в 2025-м ждем снижения данной тенденции или сдерживания ее роста, поиска компромиссных вариантов изменения условий договоров лизинга лизинговыми компаниями. Например, увеличение сроков лизинга, которые позволят уменьшить ежемесячные платежи, либо различные варианты отсрочек платежей или предоставление льготного периода, когда предприниматель может платить уменьшенные платежи или вовсе брать паузу.

Главная тема 2024 года – БКИ.

Генеральный директор, АЛЬТЕО Софт, Дмитрий Курдомонов |

- Опишите основные особенности взаимодействия вашей компании с лизинговым бизнесом. Как менялось сотрудничество с лизингодателями в 2024 году и чего ожидаете в 2025-м?

- В 2024 году лизинговые компании работали под давлением высоких ставок и ужесточения регулирования. Тем не менее отрасль продолжает работать и развиваться – появляются новые игроки с интересными бизнес-моделями, в которых автоматизация имеет ключевое значение.

Главная тема 2024 года – БКИ. С октября 2024 года передача сведений в БКИ окончательно стала обязательной. Мы знаем примеры компаний, которые были вынуждены отложить внедрение управленческих систем в пользу решения вопроса с БКИ.

Несмотря на все усилия ЦБ, ОЛА, ТПП и нашу просветительскую деятельность, очень многие по-прежнему недооценивают сложность этой задачи. Что отразилось в результатах опроса ОЛА, проведенного в сентябре 2024 года. Под данным ОЛА, более половины компаний оказались не готовы передавать сведения с октября 2024 года, а более 30% заявили, что рассчитывают это сделать только в 2025-м.

По клиентам «АЛЬТЕО БКИ» картина оказалась принципиально другой – более половины в сентябре 2024 года уже вели передачу данных в продуктивный контур БКИ. Среди них такие компании, как «Флит Автолизинг», «Софтлайн Финанс», «МС Интермарк Авто» (МСИА) и др. А вот с октября 2024 года начали передавать практически все.

Тема БКИ сохранит свою актуальность и на 2025 год. Мы продолжаем получать запросы как от тех, кто совсем не справился с задачей, так и от тех, кто уже передает данные в БКИ, но подготовка сведений слишком трудоемка, а поддержка слишком сложная и дорогая.

Мы ожидаем, что те компании, которые справились с задачей БКИ, смогут вернуться к вопросам развития управленческих и фронт-офисных систем. С учетом прогноза ЦБ по плавному снижению ключевой ставки с 2026-го именно следующий год является наиболее удачным моментом для модернизации управленческих систем, чтобы подготовиться к росту рынка.

- Какой минимальный набор средств автоматизации необходимо иметь лизингодателям сегодня, чтобы быть конкурентоспособными?

- Абсолютный минимум – это надежное решение регуляторных задач: учет по ФСБУ 25 и передача сведений в БКИ с учетом реалий цифрового мира.

Если эти задачи решены недостаточно хорошо, то они будут постоянно возвращаться бумерангом, отвлекая от других инициатив по автоматизации и развития бизнеса. Современная система бухгалтерского учета по ФБСУ 25, такая как, например, «АЛЬТЕО ЛИЗИНГ.ФСБУ 25», должна иметь на борту выверенную методологию и развитые средства роботизации учета, чтобы уметь обрабатывать портфель из десятков тысяч сделок с минимальным участием бухгалтера.

Передавать требуемый регулятором объем сведений в БКИ вручную на портфеле от 150 сделок уже очень трудоемко, автоматизация критически важна.

Надежное решение по БКИ, как, например, «АЛЬТЕО БКИ», должно уметь вести учет по правилам ЦБ и отслеживать изменения задним числом (фактически аналог операционного дня в банках), уметь интегрироваться с разными источниками данных, будь то управленческая или бухгалтерская система (таких компаний большинство) и иметь супероперативную поддержку. И еще очень важным для БКИ является поддержка изменений регулирования от разработчика. Для примера: с начала 2023 по август 2024 года ЦБ применительно к передаче сведений в БКИ выпустил более 90 документов общим объемом свыше 3 тыс. страниц, и где-то половина из них требует внесения изменения в систему, то есть в среднем более двух изменений в месяц.

Для регуляторных задач традиционно типовые продукты имеют большое преимущество перед заказной разработкой, как в части стоимости, так и в части дальнейшей поддержки и развития. Особенно ярко это проявилось на фоне масштабных изменений, привнесенных 6300-У в 2023 году и 6551-У в 2024-м (изменения затронули около 40% блоков). На 2025 год уже запланировано два указания: 6776-У (с 1 марта) и 6878-У (с 1 октября). Именно поэтому ряд лизинговых компаний, даже имея успешный результат в части самостоятельной разработки систем для БКИ, отказались от них в пользу типового решения.

В современном мире трудно себе представить конкурентноспособную лизинговую компанию, нацеленную на рост портфеля, без лизингового конвейера – комплексной системы, такой, как, например, «АЛЬТЕО ЛИЗИНГ», которая позволяет эффективно обрабатывать данные по сделкам, начиная с первичного обращения клиента и заканчивая учетом договоров и взаиморасчетов с клиентами, формируя витрину данных для регуляторов или для оперативного принятия управленческих решений.

Одними из ключевых компонентов такой системы являются лизинговый калькулятор и оперативная система учета взаиморасчетов по договорам, которые позволяют организовать взаимодействие с клиентами в режиме онлайн, минуя менеджеров, как на стадии расчета сделки, так и на стадии сопровождения договоров.

- Какие инновационные решения в лизинговом секторе, по вашему мнению, будут наиболее актуальны и эффективны в 2025 году? Почему?

- На наш взгляд, наиболее актуальными будут инновации в части взаимодействия с лизингополучателями в режиме онлайн, так как именно этот тип взаимодействия превалирует в цифровом мире, а также в части скорости получения ответа от лизинговой компании на запросы клиента. В этом контексте наиболее эффективными будут решения, которые позволяют клиенту получить быстрый реальный расчет сделки или же в режиме онлайн посмотреть свои взаиморасчеты и сделать реструктуризацию. Такие возможности предоставляет, например, система «АЛЬТЕО ЛИЗИНГ», которая позволяет интегрировать лизинговый калькулятор в CRM-систему и напрямую на сайт лизинговой компании, а также предоставить данные в режиме онлайн в «Кабинете клиента».

Модульная архитектура системы позволяет быстро внедрять инновации в отдельных блоках в случае, если компания не имеет возможности или не готова запускать сложный проект по полной замене системы. Такой подход хорошо зарекомендовал себя при внедрении ФСБУ 25, когда стояла задача быстрой модернизации бухгалтерского блока при сохранении управленческой системы. Или же при внедрении «АЛЬТЕО БКИ», когда нужно интегрировать новый модуль в имеющийся ИТ-ландшафт с получением всех данных по лизинговому портфелю. Также сейчас наблюдается тренд по модернизации калькулятора и других элементов управленческой системы.

- Как цифровые инновации помогают лизинговым компаниям повышать маржинальность бизнеса? Какие инструменты в этом плане являются самыми эффективными?

- В части повышения маржинальности бизнеса, на наш взгляд, наиболее эффективными цифровыми инструментами являются лизинговый калькулятор, фронт-офис с автоматическим скорингом, которые позволяют лизинговой компании быстрее других увидеть наиболее интересного клиента и сделать ему предложение. А также роботизация бэк-офиса в части управления портфелем лизинговых договоров и отчетности регуляторам, повышающая, таким образом, количество сделок на сотрудника лизинговой компании. У лидеров в части цифровизации этот показатель измеряется в тысячах сделок на одного сотрудника.

Компания, которая не адаптируется к новым условиям рынка, рискует потерять свои позиции.

Генеральный директор, РЕСО-Лизинг, Рустам Назаров |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить? С какими основными сложностями компания столкнулась и к каким стратегическим изменениями это привело?

- 2024 год стал поворотным для компании «РЕСО-Лизинг». Основная тенденция – полная внутренняя трансформация бизнеса: изменения в стратегии, процессах, технологиях и даже в самом подходе к ведению дел. Мы пересмотрели наши УТП, улучшили качество портфеля, оптимизировали организационную структуру, снизили нецелевые расходы, наладили большинство проблемных функций. Из последних изменений: внедрили CRM, обновили «Личный кабинет клиента» и дизайн официального сайта компании. Идеал – вещь недостижимая, но тем не менее за последние месяцы нам удалось продвинуться в развитии на шесть-семь лет вперед. Мы понимаем, что компания, которая не адаптируется к новым условиям рынка, рискует потерять свои позиции, поэтому мы выбрали путь кардинальных перемен, чтобы оставаться гибкими, актуальными и готовыми к вызовам будущего.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Надо учесть, что «РЕСО-Лизинг» открыто работает на фондовом рынке. За последний квартал мы заметили, что количество предложений растет, интерес к компании «РЕСО-Лизинг» со стороны инвесторов увеличивается. С учетом ключевой ставки условия оставляют желать лучшего, но мы выбираем наиболее выгодные из них. Кроме этого, мы проводим большую работу по хеджированию различных рисков, связанных с привлечением инвестиций. В частности, риск плавающей ставки. Финансовые риски, относящиеся к инвестициям, никак не должны отражаться на взаимоотношениях с нашими клиентами. Мы уверены в своих силах и являемся одной из немногих, если не единственной компанией, которая не имеет в стандартном договоре лизинга даже пункта о возможности увеличения ставки по договору при повышении ключевой.

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- Маржинальность бизнеса относительно прошлого года неуклонно растет. Мы считаем, что главный результат этого – соблюдение баланса привлечения инвестиций с постоянной и плавающей ставкой. И опять же основным мероприятием по удержанию прибыльности является регулярный пересмотр фондирования будущих периодов.

- Какие направления будут приоритетными для вашей компании и какие меры будут предприниматься для повышения конкурентоспособности на рынке в 2025 году?

- Наш главный ресурс – люди. Развитие сотрудников нашей компании – основной приоритет для наращивания конкурентоспособности на рынке. Благодаря масштабной трансформации бизнеса, включающей в себя оптимизацию организационной структуры, мы открыли нескольким сотням людей возможности для развития и карьерного роста. И это я говорю только про бэк-офис, продающая сеть же у нас одна из самых стабильных на рынке, наша приоритетная задача – сохранить сеть и дать ей максимально возможное количество механизмов для регулирования сделки, чтобы получать наилучшие результаты. Направление самого бизнеса остается прежним – мы хотим продолжать быть стабильным, предсказуемым и надежным партнером на рынке лизинговых услуг автотранспорта, грузового и коммерческого транспорта, а также спецтехники. Глубокая экспертиза и опыт позволяют нам помогать клиентам в развитии их бизнеса, что является ключом к выгодным партнерским отношениям.

Новые реалии ограничивают клиентский спрос

Генеральный директор, Совкомбанк Лизинг, Алексей Казак |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить? С какими основными сложностями компания столкнулась и к каким стратегическим изменениям это привело?

- Год для нас складывается в целом позитивно. Мы продолжаем сосредотачиваться на развитии лизинга транспортных средств (колесная и спецтехника). В 2024 году по сравнению с 2023-м рынок этого сегмента заметно просел, покупательская активность снизилась. Однако, несмотря на высокую конкуренцию и влияние внешних факторов, мы продолжаем наращивать долю в этом сегменте.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Повышение ключевой ставки в первую очередь отразилось на условиях и инструментах привлечения денежных средств. В некоторых случаях предложения от финансовых институтов по стоимости денег превышают диапазон изменения ставки, что связано с ожиданиями дальнейших действий Банка России по ее увеличению, сдерживанию кредитования и борьбе с инфляцией. Все лизинговые компании скорректировали свои ценовые условия вслед за ростом ставки. Новые реалии ограничивают клиентский спрос – несрочные покупки откладываются, планы по обновлению парков пересматриваются.

«Совкомбанк Лизинг» также пересмотрел условия привлечения клиентов по ставкам. Для компенсации высоких затрат активно используются партнерские программы и субсидии, позволяющие приобрести определенные виды техники на льготных условиях. Мы также предлагаем клиентам возможность снизить график платежей после оформления договора, если ключевая ставка уменьшится.

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- В 2024 и 2025 годах маржинальность лизингового бизнеса снизится. Это связано не только с ростом стоимости фондирования, но и с увеличением стоимости риска. Качество клиентов на рынке снижается, что ведет к повышению риска.

На рынке ужесточатся требования к платежеспособности новых клиентов, а также к условиям финансирования (срок, аванс). Вероятно, многие лизинговые компании пересмотрят условия по текущим контрактам и увеличат ставки, чтобы избежать убытков в 2025 году.

- Какие тенденции в лизинге легковых и грузовых автомобилей можно выделить в 2024 году? Какую динамику в сегменте ожидаете в 2025 году?

- Вопреки ожиданиям рынок лизинга легковых автомобилей в 2024 году не показывает роста, прежде всего из-за низкого интереса со стороны таксопарков к обновлению автомобилей.

Рынок лизинга грузовых автомобилей в 2024 году снизился на 10–15% по сравнению с 2023-м, что связано с давлением ставок и ростом утилизационного сбора. Отложенный спрос был частично удовлетворен в 2023 году.

В 2025 году при сохранении текущего уровня ключевой ставки снижение на рынке грузового транспорта продолжится. Программы стимулирования спроса, такие как субсидии Минпромторга, будут необходимы для поддержки отечественных производителей и смягчения негативного тренда.

- Какие факторы, по вашему мнению, будут играть определяющую роль в развитии лизинга строительной техники? Какую динамику сегмента вы ожидаете в 2025 году?

- Рынок строительной техники меньше, чем рынок грузового транспорта. Серьезного снижения в 2025 году, вероятно, не произойдет, учитывая высокую востребованность техники для государственных инфраструктурных проектов, дорожного строительства и работы на новых территориях.

- Как вы оцениваете взаимодействие с китайскими поставщиками в 2024 году в целом, а также в части сроков оплаты и поставки техники? Удовлетворяет ли, по вашему мнению, качество китайской техники потребности российского бизнеса?

- Российский рынок уже привык к китайской технике. Конечные потребители не всегда удовлетворены ее качеством, но выбора немного. Проблем по срокам оплаты с дилерами китайских брендов нет, но сохраняются две основные сложности: есть вопросы по ценообразованию и волатильность в стандартах и качестве сервиса, обеспеченности запчастями.

- Как изменились условия лизинговых договоров в 2024 году (срочность, размер аванса, сроки поставки, сервис и т. д.)? Какие условия стали ключевыми для лизингополучателя при выборе компании?

- В нашей компании средний срок договора остался на уровне около 40 месяцев, но средний размер аванса вырос с 13 до 18%. В настоящее время сложно найти предложения по финансированию без аванса на срок более пяти лет.

У разных клиентов разные приоритеты: кому-то важны ценовые условия, кому-то – уверенность в возможности реструктуризации графика при непредвиденных обстоятельствах, кому-то – скорость оформления техники для выполнения обязательств перед заказчиками, а кому-то – доверие к лизингодателю, с которым давно работает.

- Какие направления будут приоритетными для вашей компании и какие меры будут предприниматься для повышения конкурентоспособности на рынке в 2025 году?

- В 2025 году наша компания продолжит фокусироваться на лизинге транспортных средств. Много ресурсов будет направлено на совершенствование бизнес-процессов и автоматизацию, что позволит нам конкурировать не только за счет цен, но и за счет удобства, скорости и качества предоставляемых услуг.

«ДельтаЛизинг» помогает клиентам получать субсидии по региональным программам

Генеральный директор, ДельтаЛизинг Максим Гончарук |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить? С какими основными сложностями компания столкнулась и к каким стратегическим изменениям это привело?

- В 2024 год мы заходили с ожиданиями роста 15–20% в сегменте оборудования, нашего основного фокуса на рынке лизинга. Рынок поставщика сменился рынком клиента, стабилизировались цены на оборудование и транспорт, бизнес научился быстро адаптироваться к возникающим сложностям с трансграничными платежами и логистикой. Но по итогам девяти месяцев 2024 года в сравнении с аналогичным периодом 2023-го мы констатируем снижение спроса. Тем не менее по объему профинансированных средств за девять месяцев 2024 года мы показываем 10%-ный рост по сравнению с аналогичным периодом 2023-го.

- Объем нового бизнеса сократился в III квартале. С чем это связано? О чем свидетельствует? Насколько устойчивым остается бизнес?

- Текущий уровень фондирования со стороны банков, куда уже заложен возможный дальнейший рост ключевой ставки в декабре, не предполагает активного спроса. Объемы нового бизнеса снижаются, но пока в силу специфики работы с оборудованием, длительных поставок и растянутых во времени платежей мы имеем запас прочности, который был сформирован в первой половине года. Если период спада будет непродолжительным, сумеем отыграть. В будущее смотрим позитивно и ставим себе амбициозные планы по приросту объемов на 2025 год.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Текущий уровень ключевой ставки становится заградительным, что охлаждает спрос и вынуждает наш целевой сегмент – клиентов МСБ – пересматривать планы инвестирования в бизнес. Нынешние реалии требуют еще большей гибкости и взвешенности рисков, а также индивидуального подхода к выбору параметров финансирования.

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- Маржинальность находится в рамках плановых показателей компании, мы продолжаем работать над оптимизацией внутренних процессов. Для сохранения прибыльности важно предлагать рынку продукты, позволяющие обеспечить быстрый и легкий выход на этап финансирования и реализации проекта, совершенствовать сервисные предложения и разрабатывать цифровые решения.

- Какие государственные программы оказывают влияние на лизинговый рынок в настоящее время в большей степени? В каких сегментах ощущается недостаток государственного финансирования?

- «ДельтаЛизинг» помогает клиентам получать субсидии по региональным программам, которые позволяют компенсировать аванс или уже внесенные по графику лизинговые платежи. Также мы консультируем и оказываем поддержку в получении субсидированных займов по договорам лизинга по федеральной программе Фонда развития промышленности, где являемся аккредитованным партнером. Безусловно, разработка новых государственных программ субсидирования лизинговых сделок именно в сегменте промышленного оборудования поддержит спрос, особенно в текущих условиях роста стоимости финансирования.

- Какие факторы, по вашему мнению, будут играть определяющую роль в развитии лизинга машиностроительного и металлургического оборудования? Какую динамику сегмента вы ожидаете в 2025 году?

- Мы предполагаем, что в первой половине 2025-го продолжится падение спроса, в т. ч. в сегменте машиностроительного и металлургического оборудования, вместе с тем при условии снижения ключевой ставки спрос начнет восстановление уже в 2-м полугодии.

- Какие тенденции в лизинге погрузчиков и складского оборудования можно выделить в 2024 году? Какую динамику в сегменте ожидаете в 2025 году?

- Мы отмечаем равномерное снижение спроса во всех отраслях с III квартала 2024 года, ожидания на 2025-й – позитивная динамика с II–III кварталов.

- Как изменились условия лизинговых договоров в 2024 году (срочность, размер аванса, сроки поставки, сервис и т. д.)? Какие условия стали ключевыми для лизингополучателя при выборе компании?

- Со второй половины года видим тенденцию к незначительному уменьшению среднего размера инвестиций в сделку, размеры авансовых платежей и сроки по договорам финансовой аренды пока не изменились. Если говорить о сроках поставки относительно стандартных позиций оборудования, то здесь ввиду наличия складских запасов у поставщиков они сократились, да и с гарантийным и постгарантийным обслуживанием нашего парка оборудования все отлично.

- Какие направления будут приоритетными для вашей компании и какие меры станут предприниматься для повышения конкурентоспособности на рынке в 2025 году?

- Приоритетным останется направление лизинга промышленного оборудования, на которое приходится 70% бизнеса компании. Мы активно запускаем специальные программы и акции как самостоятельно, так и совместно с нашими партнерами-поставщиками. Ключевыми факторами для клиентов также по-прежнему остаются скорость одобрения, прозрачность условий и качество поставляемого оборудования.

- Какую поддержку вам оказывает новый собственник ИГ «Инсайт»? Что поменялось из-за смены акционера и к каким последствиям это привело?

- Смена акционера стала важным этапом в истории компании. Мы смогли быстро провести ребрендинг и в кратчайшие сроки восстановить рыночные позиции. Команда ИГ «Инсайт» обладает уникальным опытом работы на финансовых рынках, что позволяет нам выстраивать новые процессы быстрее и эффективнее, например, взаимодействие с банками по привлечению фондирования и дебютный выпуск облигаций. У нас доверительные партнерские отношения.

Мы считаем, что в 2025-м перед отраслью ж/д перевозок сохранятся вызовы текущего года

Заместитель генерального директора, ГТЛК, Владимир Добровольский |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить? С какими основными сложностями компания столкнулась и к каким стратегическим изменениям это привело?

- В текущем году в приоритете для нас остается реализация льготных программ лизинга с государственным финансированием и инвестпроектов с использованием средств ФНБ, а также работа в рамках нацпроектов «Безопасные качественные дороги» (БКД), «Цифровая экономика РФ», «Модернизация транспортной инфраструктуры», «Беспилотные авиационные системы» (БАС).

При этом, несмотря на все сложности на рынке, главной из которых стало удорожание привлечения финансовых ресурсов, «ГТЛК» не останавливается, ищет пути развития и новые направления.

Наша цель – не только сформировать современные парки транспорта российских компаний, но и восстановить, развить новые компетенции в машиностроительном комплексе, способствуя достижению технологического суверенитета нашей страны

В текущем году с этой целью мы провели первые сделки по программе льготного лизинга беспилотников и законтрактовали поставку беспилотников по плану государственного гражданского заказа (ГГЗ), вошли в контур президентского проекта по созданию высокоскоростной ж/д магистрали «Москва – Санкт-Петербург», заключив контракт на строительство и поставку 41 серийного инновационного поезда.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Рост стоимости привлечения заемных средств из-за значительного повышения ключевой ставки ЦБ стал главным вызовом не только для нас, но и для всего лизингового рынка.

Благодаря активному участию в реализации программ с госфинансированием и инвестиционных проектов с привлечением средств Фонда национального благосостояния (ФНБ) на льготных условиях в сегментах авиационного, водного и городского пассажирского транспорта мы нивелировали негативный эффект от высоких процентных ставок, продолжили заключать сделки нового бизнеса и сохранили устойчивость компании.

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- Рост ставок фондирования оказывает определенное влияние на рентабельность бизнеса. Но мы как государственная компания уделяем первостепенное внимание проектам, имеющим важное значение для транспортной и машиностроительной отраслей.

«ГТЛК» увязывает интересы транспортников и возможности промышленников по поставке техники, тем самым ускоряя развитие экономики страны.

Помогут удержать прибыльность в текущих условиях обеспечение высокого уровня сервиса для клиентов, индивидуальный подход и гибкость. Все это в совокупности повышает лояльность клиентов к компании и увеличивает вероятность повторных сделок. Важно искать новые рынки и свободные ниши, создавать интересные продукты для лизингополучателей.

- Какие государственные программы оказывают влияние на лизинговый рынок в настоящее время в большей степени? В каких сегментах ощущается недостаток государственного финансирования?

- В первую очередь это инвестпроекты по льготному лизингу техники российского производства с использованием средств ФНБ, стартовавшие в 2023 году в сегментах авиационного, водного и городского пассажирского транспорта. За девять месяцев 2024 года были заключены договоры на поставку в лизинг техники стоимостью свыше 70 млрд рублей.

Капиталоемкие сегменты лизинга с длительным периодом возврата инвестиций, имеющие существенное инфраструктурное и социальное значение как для регионов, так и для страны в целом, малопривлекательны для коммерческих лизинговых компаний за счет масштабных издержек. При этом парки техники предприятий в данных сегментах в значительной степени изношены и требуют обновления. Приобретение нового транспорта в этих условиях в большинстве случаев возможно только благодаря синергии государственных и частных инвестиций.

Программы льготного лизинга «ГТЛК» обеспечивают загрузку предприятий российского машиностроения и эффективное обновление региональных парков общественного транспорта, региональной и местной авиации, грузового и пассажирского флота даже в сложных условиях.

- Какие факторы, по вашему мнению, будут играть определяющую роль в развитии лизинга авиационного транспорта? Какую динамику сегмента вы ожидаете в 2025 году?

- Влияние санкционных ограничений на экономику, транспорт и промышленный сектор России к настоящему времени снизилось, но продолжает оказывать некоторое давление. В 2025 году сохранится отрицательное влияние дефицита комплектующих в первую очередь на отечественное авиа- и судостроение, что может негативно отражаться на сроках производства и поставки техники.

Согласно комплексной программе развития авиатранспортной отрасли Российской Федерации до 2030-го в следующем году ожидаются поставки российским авиакомпаниям 58 вертолетов. По нашей оценке, объем нового бизнеса в авиасегменте в 2025-м сохранится на уровне 2022–2024 годов.

- Как вы оцениваете перспективы лизинга железнодорожной техники в 2025 году? Какие основные вызовы стоят перед отраслью ж/д перевозок?

- Текущий уровень ключевой ставки, которая, вероятно, останется достаточно высокой и в 2025 году, а также значительная стоимость вагонов уменьшают доходность железнодорожных операторов, сокращают спрос на лизинг в сегменте.

Мы считаем, что в 2025-м перед отраслью ж/д перевозок сохранятся вызовы текущего года – это в первую очередь дефицит кадров, замедление работы сети, сохранение санкций и неблагоприятные условия на некоторых товарных рынках.

В следующем году ожидается спад объемов закупки вагонов, который с учетом высокой базы 2024-го может достигнуть 25%, что неизбежно отрицательно скажется на объемах нового лизингового бизнеса в сегменте. В то же время невысокая скорость оборота вагонов и планируемое сокращение нормативных сроков эксплуатации отдельных узлов подвижного состава будут стимулировать перевозчиков приобретать новую железнодорожную технику.

- В каких неосвоенных рынком нишах вы видите потенциал компании в ближайшие годы? Какие изменения в российской экономике могут этому способствовать?

- В настоящее время может наблюдаться некоторое снижение спроса в отдельных сегментах лизинга, обусловленное как текущей неблагоприятной конъюнктурой на рынках, так и насыщением и рекордными поставками техники в 2023 году. Например, это отмечается в сегментах, которые считались драйверами рынка, в т. ч. коммерческого автотранспорта, строительной техники, железнодорожного подвижного состава.

На этом фоне лизингодателям необходимо искать точки роста, самим создавать новые ниши. Так, мы видим большие перспективы в сегменте беспилотной техники. Сейчас мы выступаем в качестве базового заказчика беспилотных авиационных систем в рамках реализации государственного гражданского заказа и одновременно реализуем льготную лизинговую программу по поставке гражданских дронов – все в рамках нацпроекта «БАС». Попутно развиваем своего коммерческого оператора, предоставляющего услуги с использованием беспилотников.

Также прорабатываем новое для себя направление деятельности – льготный лизинг спутников.

- Какие направления будут приоритетными для вашей компании и какие меры будут предприниматься для повышения конкурентоспособности на рынке в 2025 году?

- Мы определили для себя четыре ключевых целевых сегмента, в которых продолжим активную работу в 2025 году, – это авиатехника, включая беспилотные авиасистемы, морские и речные суда, железнодорожный подвижной состав и городской пассажирский транспорт.

Еще большее, чем обычно, значение для конкурентоспособности лизинговых компаний в будущем году станут иметь доступность и стоимость привлекаемых финансовых ресурсов. А значит, очень важно сохранить высокий уровень диверсификации источников финансирования.

В нынешних условиях особое значение приобретают льготные программы и долгосрочный планомерный заказ. Стоит отметить высокий интерес регионов к льготным программам лизинга городского пассажирского транспорта. На текущий момент «ГТЛК» получила заявки от регионов по ФНБ-проекту на сумму более 25 млрд рублей сверх емкости программы, что свидетельствует о необходимости продления мер государственной поддержки, реализуемых нашей компанией.

Также мы стараемся учитывать потребности наших клиентов и ежегодно проводим мониторинг удовлетворенности лизингополучателей «ГТЛК» с оценкой сильных и слабых сторон компании, уделяем большое внимание повышению гибкости и удобства пользования продуктами «ГТЛК», развиваем цифровые сервисы для клиентов.

Есть проекты, которые клиенты не могут или не хотят откладывать

вице-президент Банка ГПБ (АО), генеральный директор группы «Газпромбанк Лизинг» Вячеслав Спиров |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить?

- Я бы выделил две основные тенденции. Первая – это рост ключевой ставки. Вторая – высокие объемы продаж прошлого года, в значительной степени удовлетворившие отложенный спрос за предыдущие периоды. Совокупность этих факторов привела к тому, что лизинговый рынок практически перестал расти. Лизинг все еще показывает хорошие объемы, но о темпах роста, к которым мы привыкли за последние годы, говорить не приходится.

Автолизинг по-прежнему является ключевым сегментом рынка, и в текущем году стоит отметить продажи легкового автотранспорта. По итогам девяти месяцев 2024 года новый бизнес группы «Газпромбанк Лизинг» в этом сегменте вырос на 36% по сравнению с аналогичным периодом 2023-го.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Конечно, рост ключевой ставки привел к значительному повышению стоимости финансирования на лизинговом рынке. Для ряда лизингополучателей это стало причиной, по которой они отложили или заморозили реализацию своих инвестиционных программ. Тем не менее есть проекты, которые клиенты не могут или не хотят откладывать. Частично рост ключевой ставки компенсируется хорошими, порой эксклюзивными условиями от поставщиков. Также снижение стоимости лизинга достигается за счет различных программ государственной поддержки.

- Какую динамику в сегменте легковых и грузовых автомобилей вы ожидаете в 2025 году?

- Прогнозы экспертов на 2025 год и текущая ситуация в этих сегментах сильно отличаются. Если за 10 месяцев 2024-го, по данным аналитического агентства «Автостат», рынок легковых автомобилей вырос на 60% по сравнению с аналогичным периодом прошлого года и составил 1,3 млн единиц, то продажи грузового транспорта упали на 10%, до 106,4 тыс. единиц. В обоих случаях существенную роль сыграл тот факт, что дилеры успели привезти технику еще по старой цене, то есть до повышения утильсбора с 1 октября.

В 2025 году по разным прогнозам рынок легкового автотранспорта может как прирасти, так и снизиться в пределах 10%. Все будет зависеть от дальнейшего повышения ключевой ставки, гибкости в ценообразовании автопроизводителей, а также программ государственной поддержки. В разрезе грузовой техники важно понимать, что в 2023 году реализован рекордный показатель спроса за последние несколько лет: продажи составили 144 тыс. единиц. Поэтому и итоги 2024 года выглядят чуть скромнее, а прогноз на 2025-й будет соответствовать текущим продажам.

- Какие факторы, по вашему мнению, будут играть определяющую роль в развитии лизинга строительной техники в 2025 году?

- Существенное влияние на развитие лизинга строительно-дорожной и спецтехники в 2025 году окажет повышение утильсбора с 1 января на отдельную номенклатуру техники и ключевая ставка, конечно. При этом государство активно поддерживает строительство: с 2025 года планируется увеличение бюджета в рамках национальных проектов «Инфраструктура для жизни» и «Эффективная транспортная система». По имеющимся данным, бюджет на эти программы будет увеличен в среднем на 40% в сравнении с 2024 годом.

- Как изменились условия лизинговых договоров в 2024 году (срочность, размер аванса, сроки поставки, сервис и т. д.)?

- В 2024 году мы видим планомерное увеличение размера минимального авансового платежа по договорам лизинга в розничном бизнесе. Связано это с тем, что замедлился рост цен на грузовой автотранспорт. Также наблюдаем снижение спроса в этом сегменте. В разрезе корпоративного направления очевидно, что каждая сделка структурируется под индивидуальные инвестиционные программы клиентов. И с учетом изменения ключевой ставки максимальным спросом в данном случае пользуется структурирование сделок по плавающим ставкам.

В ближайший период мы будем наблюдать охлаждение рынка розничного и корпоративного лизинга

член Правления, Директор департамента кредитных и лизинговых операций, РЕАЛИСТ БАНК Денис Анисимов |

- Какие основные тенденции в деятельности компании за девять месяцев 2024 года можете выделить? С какими основными сложностями компания столкнулась и к каким стратегическим изменениям это привело?

- Мы активные участники рынка, поэтому на нас также в полной мере сказываются все тенденции, которые сейчас наблюдаем в отрасли: повышение трансфертных ставок, ухудшение платежеспособности компаний, курсовая нестабильность валют, кадровая миграция.

Мы наблюдали предпосылки к данным изменениям, ввиду того что в «Реалист Банке» развиты различные направления по работе с МСБ, корпоративным сегментом. Экспертиза банка и индикативы, которые мы наблюдали у своих клиентов, помогли нам подойти к трудностям с пониманием того, какие действия нужно предпринимать.

Мы скорректировали свою бизнес-модель, изменили подход к клиентам, усовершенствовав риск-политику.

Также еще с конца 2023 года начали пересматривать кадровую политику в компании и мотивацию своих команд, определив для себя стратегию экстенсивного роста штатной численности за счет качества условий труда.

- Какое влияние на бизнес компании оказало повышение ключевой ставки в 2024 году и какие меры были предприняты для нивелирования негативных последствий?

- Повышение, безусловно, сказалось на бизнесе. Часть наших клиентов пересмотрела свои инвестиционные программы, обновление техники перенесено на 2025–2026 годы. Мы модернизировали подходы в принятии решений по сделкам, поскольку наблюдаем ухудшение качества финансового состояния клиентов по новым заявкам. Для своих повторных клиентов мы применили индивидуальное согласование ценовых параметров.

- Как вы оцениваете маржинальность лизингового бизнеса в 2024-м относительно прошлого года? Какие мероприятия лизинговых компаний могут способствовать удержанию прибыльности в текущих макроэкономических условиях?

- Маржинальность снижается по причине более высоких издержек привлечения в 2024-м, когда стоимость фондирования увеличивалась в течение всего года, а компании старались сохранить прежние графики лизинговых платежей без пересмотра.

Повышение эффективности работы сотрудников за счет оптимизации, дополнительной автоматизации и качества процессов.

- Какие государственные программы оказывают влияние на лизинговый рынок в настоящее время в большей степени? В каких сегментах ощущается недостаток государственного финансирования?